アメリカ関連の遺産相続は「米国の遺産相続のプロ」国際税理士に

〜 二重課税に陥らない、アメリカ(米国)の国際相続で重要な4点 〜

著者プロフィール

トレードタックス国際税務会計事務所

米国公認会計士 USCPA

千田 昌明 (ちだ まさあき)

主な保有資格

- 通関士有資格者

- 米国公認会計士 USCPA (ワシントン州ライセンス番号26857)

- 米国公認会計士 USCPA (デラウェア州ライセンス番号CA-0014381)

- 米国税理士 (ライセンス番号 83339) <IRS(米国内国歳入庁)認定>

- Certifying Acceptance Agent (CAA) <同上> 等

お気軽にご相談ください!「解決できます」

国際相続、こんなお悩みありませんか?

亡くなった方がアメリカ国籍で、

日本国内の遺族が相続でどうしたらいいかわからず困っている。

アメリカの場合、基礎控除額が多額で、相続税(遺産税)がゼロのことも非常に多いです。但し、自動的にゼロではなく、税務申告が必要となる場合が多いです。なぜなら、日米租税条約を使ってゼロにする場合が多いからです。相続財産の名義書き換えで税務申告が必要となる場合もあります。

詳しくは事例をご参照下さい。

日本で亡くなった方の相続人の中にアメリカ在住の方がいるが、

どうしていいか分からず困っている。

こうした場合、米国で税務上の居住者はたくさんの報告義務が発生することが多く、罰金・延滞利息等が発生することがあるので要注意です。

詳しくは事例をご参照ください。

アメリカ在住の相続人は何に注意すればいいかわからない。

相続人の方が、日本の税務上は非居住者か居住者かに応じても様々な問題が生じます。

国外転出時課税等を始め詳しくは下記の事例をご参照下さい。

国際相続の手続きを誰に相談したら良いかわからない。

日本国内の相続手続きだけであれば、遺言信託などワンストップで全ての手続き代行が可能な場合もありますが、日米に跨る国際相続ではそうはいきません。

米国弁護士・ファイナンシャルアドバイザー・金融機関の担当者・現地の役所等多くの関与者を取り纏め、ワンストップでスムーズに手続きを代行してくれる専門家の存在が不可欠です。

詳しくは事例をご参照下さい。

遺言のある国際相続で遺族が困っている。

日本の遺言を英語訳しただけでは、米国の州における遺言(Will)の要件を満たしていないこともあります。

遺言のない国際相続で遺族が相続で困っている。

プロベートになるかどうか州の要件を確認する必要があります。

先ずは専門家にご相談下さい。

亡くなった方がアメリカの401K(確定拠出年金)に加入していたことが発覚した。

金融機関によって名義書換の手続きが異なることがあります。

日米に渡る公証手続きを始め信頼できるプロに任せることが肝要です。

アメリカにある財産(不動産、金融財産、など)の名義書換手続全般を

誰に頼めばいいかわからない

現地を一元管理出来る窓口として、税務だけでなく手続き全般に精通した専門家の活用が有効です。

例えばアメリカでは、様々な登記事項の内容は詳細なオンライン開示が進んでおり、完了後の確認が出来るまでサポートします。州・郡・市などによっても異なりますが、例えば不動産であれば、固定資産評価額はもちろんのこと、場合によっては売買取引価格までオープンに公開されます。

金融財産についても全ての財産移転(日本への海外送金を含む)が完了するまで信頼できる専門家にフォローしてもらうのが安心・安全です。

専門家に相談してみませんか?

国際ビジネスの税務はとても複雑。結局は、専門家にまるごとお任せするのがおすすめです。

日米両方の税務に精通した専門家が多数在籍している「トレードタックス国際税務・会計事務所」にぜひご相談ください。

御社の国際ビジネスに対して、きめ細やかにサポートさせて頂きます。

遺資産の運用について

TVCMでおなじみの

OPEN HOUSE(オープンハウス)に執筆

相続の対策をしっかりしながらも、「相続した資産」や「現在保有される資産」もしっかり運用を!

・ 年収2,000万円の方の税対策は不動産投資が良い?

・ 年収3,000万円の方の税金対策なら不動産投資!3つの理由や注意点

・ サラリーマンの不動産投資と税金の注意点|税金シミュレーションも

国際相続の様々なケース(事例)

国際相続に関して、申告漏れ等によって問題に至ってしまった事例をご紹介します。

アメリカに資産をお持ちのお客様をサポートします。国際相続に精通した専門家に相談してみませんか?

⇨詳しくはこちら

①本来ならアメリカで税金ゼロだった筈が、多額の税金が発生した事例

背景

アメリカで期日内に遺産税税務申告書を提出していれば無税だったものが、「日本の税理士は教えてくれず、知らなかった」「聞いたかもしれないが、理解できていなかった」などで申告漏れがあったために、米国で税金が発生してしまうトラブルが起こってしまった。

問題

日本とアメリカの相続税の違いを、専門家に確認できていなかったことが問題。

被相続人が米国市民や米国居住者でない場合、課税対象とならない財産は合計でたったの6万米ドルまでです。日本とは相続・贈与税の租税条約があり下記算式による控除が認められます。従って米国にある遺産総額が6万米ドルを超えても米国遺産税がゼロのことが多いですが、自動的にゼロになるわけではありません。この控除額を適用してもらうためにはIRS(米国内国歳入庁)に対し全世界に存在する相続財産の内容を開示する税務申告が必要になります。

②二重課税による過剰支払いが発生した事例

背景

日本に居住するアメリカ国籍の個人が亡くなり、遺産には日本国内外の資産が含まれていた。

遺族は米国での相続税(遺産税)の申告についての必要性を理解していなかった。

問題

遺族は、米国と日本の両国に相続税を支払いましたが、日米租税条約による控除を活用していなかったため、必要以上の税金を支払う結果となりました。

本来であれば、米国における遺産に対する税金の一部は、税務申告を行うことで免除され、スムーズに名義書き換え(被相続人⇒相続人)が出来た筈でした。

③相続税納付遅延と罰金が発生した事例

背景

アメリカ国籍を持ち長年米国に住んでいた個人が亡くなり、その遺産の相続人が日本にいた。

生前にお世話になった米国在住の介護人に少しの財産分与を行うためにアメリカの財産について相続財産の一部を相続人が相続放棄したものの、日本の税務署に認められず、相続放棄した相続財産に対応する分まで相続税の課税が行われた。

問題

当初から専門家の助言を受けていれば、日米の相続法・税法などの違いについて税務署に説明を行い、多額の税金・罰金・延滞利息を回避できた筈でした。

専門家に相談してみませんか?

国際ビジネスの税務はとても複雑。結局は、専門家にまるごとお任せするのがおすすめです。

日米両方の税務に精通した専門家が多数在籍している「トレードタックス国際税務・会計事務所」にぜひご相談ください。

御社の国際ビジネスに対して、きめ細やかにサポートさせて頂きます。

日本とアメリカ、相続税(遺産税)の違い

相続税(遺産税)納税義務者の違い

アメリカ連邦遺産税の納税義務者は被相続人です。

日本の場合は相続人が納税義務者になりますので、異なる点の一つです。

米国の場合、実務上は、亡くなった被相続人に代わって、遺言がある場合はExecutor(遺言執行者)、遺言が無い場合はAdministrator(遺言管理人)と呼ばれるPersonal Representative(人格代表者)が遺産税申告の主体になります。

その為、アメリカ(米国)連邦税法上では、相続税(Inheritence Tax)のことを遺産税(Estate Tax)と呼びます。

何故なら専門用語概念の使い分けとして、納税義務者が相続人(Heir)の場合を相続税(Inheritence Tax)といい、納税義務者が被相続人(Decedent)の場合を遺産税(Estate Tax)と呼ぶからです。

アメリカの州税で遺産税・相続税がある州(2023年時点)

- 遺産税:ハワイ州、ワシントン州、オレゴン州、ミネソタ州、イリノイ州、ニューヨーク州、メイン州、バーモント州、マサチューセッツ州、コネチカット州、ロードアイランド州、ワシントンD.C.地区

- 相続税:ネバダ州、アイオワ州、ケンタッキー州、ペンシルバニア州、ニュージャージー州

- 遺産税・相続税のどちらも両方:メリーランド州

いずれにせよ州税の基礎控除額が連邦税の基礎控除額より少額な場合も多く、連邦税はゼロでも州税のみがかかる場合もあり、注意が必要です。

日本とアメリカ、相続制度は大きく違う!

「プロベート」とは?

- アメリカの相続法:管理清算主義(相続開始によって相続財産が一旦清算され、その後残余財産が相続人に分配されるという)という考え方

- 日本:包括承継主義(被相続人の財産及び債務のすべてが相続人に包括的に承継される)という考え方

アメリカではそのEstate(遺産財団)に対して裁判所が関与して相続手続きを進めていくことが必要になることがよくあります。

その一連の流れ・制度をプロべートといいます。

プロベートになってしまうと、遺言書の有効性確認、相続人や公告を含む債権・債務関係の確定、相続に関する税金や費用の支払、財産の分配、などすべての相続手続きを裁判所の管理下で進めます。そのため、大変な手間・時間・費用等が必要になります。長い場合3年くらいかかることがあります。

例えば、現地弁護士を起用する場合の費用が想定よりも高くなることもあるので、タイムチャージであればその費用体系等を事前に正確に把握、整理することが重要となります。

このプロべートになる要件や相続財産の金額のバー(閾値)等は州によって異なります。

日本であれば、相続人同士で遺産分割協議を行い、通常は裁判所は関与せず、相続人間の話し合いがうまく行かなかった時に初めて遺産分割調停という形で裁判所が関わってくるだけですので、大きな違いです。

専門家に相談してみませんか?

国際ビジネスの税務はとても複雑。結局は、専門家にまるごとお任せするのがおすすめです。

日米両方の税務に精通した専門家が多数在籍している「トレードタックス国際税務・会計事務所」にぜひご相談ください。

御社の国際ビジネスに対して、きめ細やかにサポートさせて頂きます。

知らないと損する!

日米租税条約の活用・二重課税排除、正確な手続きの重要性、など

日米相続税条約の適用

日本に居住するが米国市民ではない被相続人に関しては、日米相続税条約に基づいた控除枠の援用があります。

この控除は、米国にある財産の価値を遺産総額に対する割合で計算し、統一財産移転税額控除(米国市民及び居住者に与えられる控除枠)の一部として適用します。

国外転出時課税の問題

日本に居住する日本人被相続人が亡くなり、相続人の中に米国居住者がいる場合、日本の国外転出時課税が適用される可能性があります。

しかし、この税金は米国での外国税額控除の対象にならないため、二重課税のリスクが生じます。

理想的な対応事例

アメリカ国籍の被相続人から日本にいる相続人が遺産を相続し、適切な手続きを通じて財産移転を行うケース。

この場合、日本と米国の相続税法に準じた適切な手続きが行われることが理想的です。

相続放棄と税法

米国税法では、特定の財産だけを放棄することが可能であり、放棄した財産に関する適切な手続きを行うことで二重課税を避けることができます。

また、米国では相続放棄を書面で行い、特定の期間内に手続きを完了させることが要求されます。

特に、二重課税のリスクを避け、国際相続税条約の適用を受けるための正しい手続きの理解と実施が重要です。

ケースごとの詳細解説はコチラ

遺言がある場合

米国の場合実務上は、亡くなった被相続人に代わって、遺言がある場合はExecutor(遺言執行者)、遺言が無い場合はAdministrator(遺言管理人)と呼ばれるPersonal Representative(人格代表者)が遺産税申告の主体になります。

遺言がなかった場合

被相続人が米国市民や米国居住者でない場合であっても、米国にある遺産総額が6万米ドルを超えているにもかかわらず米国遺産税がゼロのことが多いですが、自動的にゼロになるわけではありません。この控除額を適用してもらうためにはIRS(米国内国歳入庁)に対し全世界に存在する相続財産の内容を開示する必要があります。

また、上記の「日本とアメリカ、相続税(遺産税)の違い」にも記載の通りプロベートなども大変です。

但し、州によってはTOD<Transfer-on-death> deed(不動産の場合)等は有効なプロベート対策になり得ないこともあります等複雑ですので事前に専門家にご相談下さい。

その他、プロベートの手続きをスムーズにする(手続きを簡素する又は負担を軽減する)方法として、相続財産に関連する州法に則った遺言書の作成、なども相続手続き簡素化の対策としてはあり得ます。

ニューヨーク州

ニューヨーク州においては、「遺言、支配権及び信託に関する法律(Estates,Powers&Trusts(EPT))」にて、相続に関する規定をしております。

第1条から第14条まであり、下記のような構成になっています。

- 第1条「総則」

- 第2条「本法に従う処分を規定するルール」

- 第3条「遺言実体法」

- 第4条「無遺言遺産の相続及び分配」

- 第5条「家族の権利」

- 第6条「遺産財団における相続財産の分類、創設、定義及びその相続財産を規定するルール」

- 第7条「信託」

- 第8条「慈善信託」

- 第9条「永続性と累積性」

- 第10条「権限」

- 第11条「善管注意義務:権限・義務・制限;人格代表者による行動・又はその意に反する行動、個人の法的行為能力」

- 第11条-A項「統一元本・収益法典」

- 第12条「遺産相続を受ける者及び遺言による受益者に対する債権者及びその他の者の行為」

- 第13条「遺産財団に影響を与えるその他の規定」

- 第13条-A項「仮想通貨の運営管理(要約版)」

- 第14条「廃止;他の諸法との関連一覧表;発効日」

このうち第2条から第5条が無遺言相続及び遺言に関する主要諸規定になっております。

遺産税

ニューヨーク州には独自の遺産税があり、2024年度の基礎控除額は694万米ドルです。

遺産の総額に応じて税率が異なります。

カルフォルニア州

カリフォルニア州における相続法は、他の州と比較していくつか特殊な要件を持っています。

カリフォルニア検認法典(California Probate Code)

カリフォルニアは、「California Probate Code」として第1編から第11編まで21700条以上からなる遺産のプロベート手続きに関する大きな法律があります。

下記のような構成になっています。

- 第1編「前置規定及び定義」

- 第2編「総則」

- 第3編「手続きの一般規定」

- 第4編「保護人、後見人制度、その他の保護手続」

- 第4.5編「代理委任状」

- 第4.7編「健康管理決定」

- 第5編「プロベート制度によらない移転」

- 第6編「遺言及び無遺言相続」

- 第7編「遺産管理手続」

- 第8編「管理運営手続きを経ない遺産の処分」

- 第9編「信託法」

- 第10編「税の配分」

- 第11編「遺言、信託その他の形態についての構成」

コミュニティ・プロパティ

カリフォルニア州はコミュニティ・プロパティ制度を採用しており、結婚中に獲得した財産は夫婦の共有財産とみなされます。

このため、一方の配偶者が亡くなった場合、共有財産の半分は生存している配偶者に自動的に帰属します。

小規模遺産手続き

カリフォルニア州では、一定額以下の遺産については、正式なプロベート手続きを経ずに簡易な手続きで相続を行うことができます。

2023年の時点で、その額は16万6千ドル以下の遺産に適用されます。

遺言書の形式

カリフォルニア州では、自筆で書かれた遺言書(ホログラフィック・ウィル)が法的に有効ですが、全文が遺言者によって手書きされ、日付が記載され、署名されている必要があります。

登録財産の自動移転

配偶者やジョイント・テナンシー(共同所有者)名義の不動産や銀行口座など、特定の財産は遺言やプロベート手続きなしに自動的に相続人に移転する仕組みがあります。

生前贈与

カリフォルニア州では、生前に贈与された財産が相続時に遺産の一部として扱われる「相続時均等化」の原則があります。

これは、生前贈与が遺言による指示と見なされ、相続分の計算に影響を与える可能性があるからです。

遺産税・相続税

現在、カリフォルニア州には州としての遺産税・相続税はありません。連邦遺産税だけになります。

ハワイ州

ハワイ州における相続法にも、他の州と異なる特殊な要件や特徴がいくつかあります。

遺言書の要件

ハワイ州では、遺言書は成人である2人の証人によって署名されている必要があります。

また、ハワイ州では自筆遺言書(ホログラフィック・ウィル)も法的に有効ですが、遺言者の手書きによる署名と日付が必要です。

小規模遺産の簡易手続き

ハワイ州では、一定額以下の遺産について簡易な手続きを通じて相続が可能です。

この額は資産の種類によって異なり、詳細は州法で定められています。

不動産の共有

ハワイ州では、不動産を共有するジョイント・テナンシー(共同名義)のうちの一人が亡くなった場合、その人の持分は自動的に他のジョイント・テナンシーに移転します。

これは「生存者の権利」(Right of Survivorship)と呼ばれるもので、共有財産となっている遺産が細かく分割されるのを防ぐためのものです。

家族の保護

ハワイ州では、配偶者や子どもなど、特定の家族構成員に対する保護措置があります。

例えば、遺言では何も遺されていない配偶者に対しては、遺産の一部が法定で補償される場合があります。

原住民ハワイアンの土地

ハワイ州には、原住民ハワイアンのための特別な土地所有権制度があります。

これには特有の相続ルールが適用され、土地の相続は原住民ハワイアンの血統を持つ家族構成員に限定されることがあります。

遺産税

ハワイ州には独自の遺産税があり、2024年度の基礎控除額は549万米ドルです。遺産の総額に応じて税率が異なります。

相続計画を立てる際には、これらの州特有の法律を考慮することが重要です。

失敗しない国際相続

二重課税に陥らない、アメリカ(米国)の国際相続で重要な4点

- 日本の資格(税理士・弁護士・司法書士・行政書士、等)だけでは対応できません。

適任の専門家「アメリカ相続のプロ」に依頼するのがおすすめです。 - アメリカは、地域によってもルールが異なります。

該当地域を熟知している、あるいは全域対応できる専門家に依頼するのがおすすめです。 - わからないからと言って放置していると、二重課税や追徴課税のトラブルに見舞われることも。

わからないからこそ、専門家に相談しましょう。 - 日本国内の相続手続きだけであれば、様々な手続きのワンストップサービス(例:遺言信託)もあり、負担軽減の方策が色々ありますが、日米に跨る国際相続などでは、依頼する手続の専門家(例:米国弁護士、ファイナンシャルアドバイザー、金融機関、不動産登記関連の専門家やブローカー、公証人、他)も多岐にわたり、一元管理してくれる専門家のサポートが不可欠です。

例えば、401K(確定拠出年金)・預金・株式などの金融財産の名義書き換え一つを取っても州や金融機関によって手続きが異なったり、必要書類が多くなってトラブルになるケースが多々見られます。税務だけでなく、手続きに精通した専門家を見つけ、手続きの代行まで全てをワンストップで安心して任せられるプロを見つけるのが肝要です。

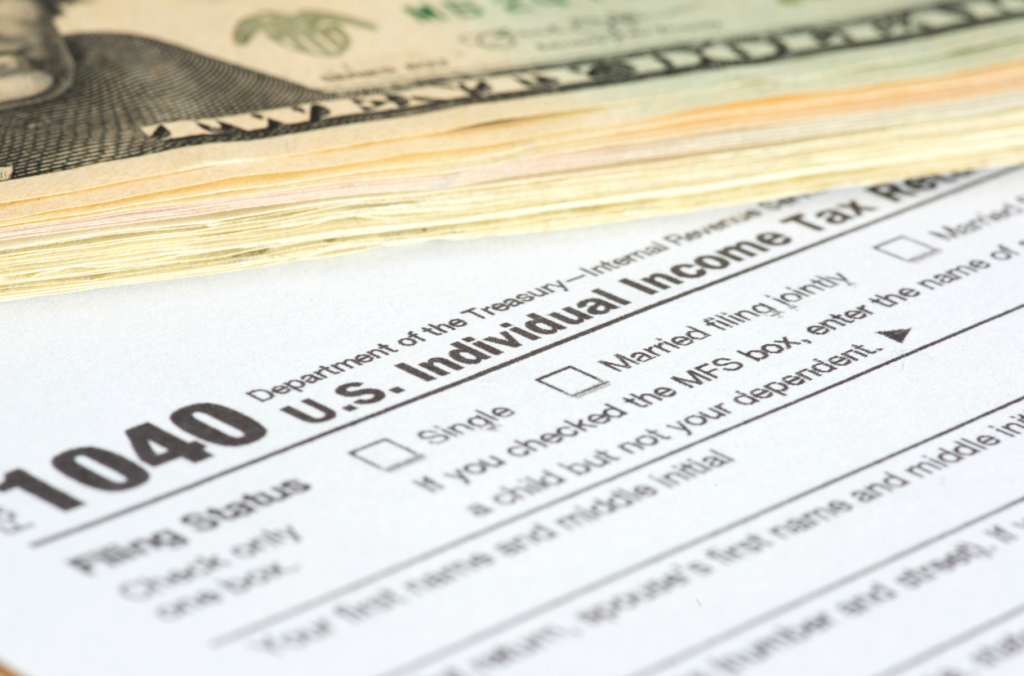

アメリカ相続税の基礎知識

アメリカ相続における基礎控除額

上記の通り、アメリカの遺産税の基礎控除額は非常に多額なので、アメリカでは税金ゼロで日本では相続税の税金が発生というパターンが非常に多いですが、アメリカでも上記の通り自動的に税金がゼロになるわけではなく、相続財産について被相続人→相続人の名義書き換えや処分の手続きなどを含め、何らかの事情でアメリカで税務申告しなくてはいけない場合も多いのです。

また、相続財産の金額が大きいと、日本の相続税とアメリカの相続税(遺産税)の二重課税がされる可能性があります。日本の相続税法では、この二重課税を避けるために「外国税額控除」という制度があります。「外国税額控除」とは、アメリカで払った相続税(遺産税)を日本の相続税から差し引く制度です。

アメリカの相続税(遺産税)がいくらになるのか分からないと、日本の相続税も計算できません。

この場合、アメリカの相続税に詳しい、現地の専門家(会計士・弁護士)に相談する必要があります。

公正証書遺言作成時の本人確認書類

- 在留カード(外国人登録証明書)

- 特別永住者証明書

- パスポート

などで確認します。

Q&A

Q:誰(専門家)に頼むべきか?

日米に跨る国際相続の場合、アメリカの相続手続きに関してはどこに頼んでいいのか分からないということがよく起こります。専門分野が細分化されており、税務・法務・登記・金融・会社総務、等様々な分野を統括して全てを一元管理して手続きを完了出来る窓口の存在が効果を発揮します。例えば、外資(米国)系会社に勤務された方が亡くなった場合に被相続人がずっと日本にお住まいであったにも関わらず米国に401Kの残高が残っており、その名義書き換えすら難儀を極めているケースを目にします。また、米国株式や米国不動産などを保有したまま亡くなったために途方に暮れるケースもよくあります。言葉や文化の壁のみならず、日米の制度には大きな違いがあり注意が必要です。単に、米国の税務・法務・金融・不動産、などのどれか一分野だけでなく、トータルに全体最適を効率的に追求できるワンストップサービスの専門家の存在が不可欠です。

Q:アメリカの「生前信託」とは?

アメリカの信託(Trust、トラスト)制度は日本よりずっと整備が進んでおり、多くの形態・類型があります。信託には、3者の当事者がいます。信託を創設・設定を行う委託者(Grantor,Trustor,Settlor)と信託財産の管理・運用・処分などを行う受託者(Trustee)と信託財産からの運用益等の利益を受け取る受益者(Beneficiary)の3者になります。生前信託(Living Trust)の場合、信託の創設を行おうとする委託者個人が所有する財産を受託者が管理・運営を行う信託に移転・名義変更することで行われるのが通常です。従って、委託者個人が生きている場合は、(信託への形式上の名義変更が行われるだけで)何も実態が変わらず、引き続き委託者個人が管理・運営も行い便益も享受する場合がほとんどです。つまり委託者の存命中は、委託者も受託者も受益者も同一人物になります。この場合、委託者個人が生前中は委託者の意思でいつでも信託の内容を修正できるように取消可能信託(Revocable Trust)として設定されます。委託者個人の死亡時(相続発生時)に取消不能信託(Irrecovable Trust)として確定し、相続財産が個人に帰属せず信託に入ることで、個人財産がプロベートの対象になるのを防ぐ役割を果たします。つまり、前述の通り、プロベート対策としてよく使われていますが、相続税のみならず、所得税などの課税関係や登記等が複雑になることもありますので専門家にご相談下さい。

尚、生前信託の代表的なタイプとして、①被相続人の配偶者が非米国市民(日本国籍等)である場合に、要件を満たした場合は、その配偶者に米国市民と同様の配偶者控除(無制限)を認め、相続財産移転時の遺産税の支払いを繰り延べすることを目的とする税制適格内国信託(QDOT,Qualified Domestic Trust)、②前述の米国遺産税の基礎控除額を超える資産がある夫婦が遺産税を出来るだけ減らすことを目的に一方の相続人や子どもに出来るだけ多くの財産を残すことを目的に設定されるバイパス信託(Bypass Trust)、③慈善団体への寄付を通じて、遺産税・所得税の税制上の優遇を受けるのを目的にして設定される慈善信託(Charitable Trust)、などがあります。

Q:そもそも日本人なのにアメリカで相続法の適用になるのか?

日本では、国際私法に関する取り決めの規定として「法の適用に関する通則法」が存在します。そこでは、国際相続があった場合の準拠法は「被相続人の本国法による」と定めています。但し、被相続人や相続人の国籍・住所、相続財産の所在地等の法令によっては、準拠法について日本と異なる規定がある場合があります。準拠法を決定するための国際的な統一ルールは存在しません。従って実務上は、被相続人や相続人の国籍・住所、相続財産の所在地、等がアメリカにある場合(例えば相続財産が米国法人発行の株式等も含む)には、注意が必要です。アメリカの場合、州によって法律・規定等が異なりますのでご留意下さい。

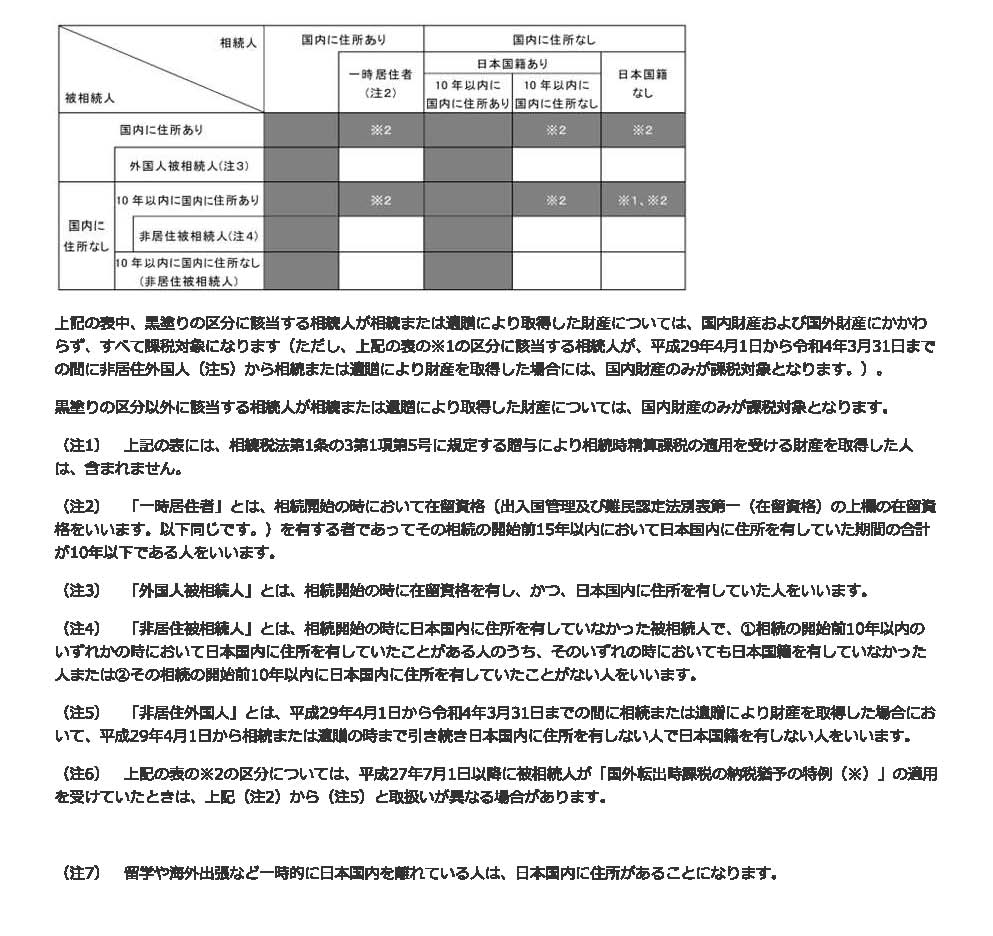

Q:日本の相続税申告をするのは誰?課税財産の範囲は?

日本の場合、米国と異なり、相続税の納税義務者は相続人になります。つまり、相続又は遺贈によって財産を取得した個人になります。相続税の課税財産の範囲は、下記のマトリクスにある通り、被相続人と相続人等それぞれの国籍・住所などの分類組み合わせで決定されます。

無制限納税義務者は、日本国内のみならず全世界にある相続財産に対する課税となります。制限納税義務者は日本国内にある相続財産のみが相続税の課税対象になります。

Q:「法定相続人の数」にアメリカ居住者を含める?

日本の場合、国税庁ホームページにあります下記の通り、相続人の範囲や法定相続分は、民法で次のとおり定められており、法定相続人がどこに住んでいるかは関係ありません。アメリカ居住者も法定相続人に含まれます。また、例えば、被相続人がたとえ外国人であってもこの日本の民法上の相続人の数をもとに、相続税法に規定する相続放棄や養子などの調整を加えた数が相続税法における法定相続人の数になります。

相続人の範囲

死亡した人の配偶者は常に相続人となり、配偶者以外の人は、次の順序で配偶者と一緒に相続人になります。

なお、相続を放棄した人は初めから相続人でなかったものとされます。また、内縁関係の人は、相続人に含まれません。

第1順位:死亡した人の子供

その子供が既に死亡しているときは、その子供の直系卑属(子供や孫など)が相続人となります。

子供も孫もいるときは、死亡した人により近い世代である子供の方を優先します。

第2順位:死亡した人の直系尊属(父母や祖父母など)

父母も祖父母もいるときは、死亡した人により近い世代である父母の方を優先します。

第2順位の人は、第1順位の人がいないときに相続人になります。

第3順位:死亡した人の兄弟姉妹

その兄弟姉妹が既に死亡しているときは、その人の子供が相続人となります。

第3順位の人は、第1順位の人も第2順位の人もいないとき相続人になります。

Q:「課税価格」にアメリカ居住者の相続財産を入れる?

日本の相続税法上、日本にある国内財産は、相続人がどこに住んでいても必ず相続財産に入ります。また、ずっとアメリカに居住している場合であっても非居住無制限納税義務者として日本国外にある財産であっても(全世界にある相続財産が)相続税の課税対象となることが多いです(例:被相続人・相続人共に日本国籍又は長期にわたり日本に住所を有する場合、など)。

Q:相続税の申告・納税の期限は?

日本の相続税の税務申告期限・納期限は、原則として相続発生後10ヶ月以内になります。アメリカでは連邦遺産税の税務申告期限・納期限は相続発生後9ヶ月以内ですが、税務申告期限については6ヶ月の延長申請が可能です(納期限は原則として延期はありません)。日本でも準確定申告など所得税にも留意する必要がありますが、特にアメリカでは、個人だけでなく遺産財団(Estate)や信託(Trust)などの別形態による所得税やその他の税目についても十分留意する必要があります。

アメリカの資産(不動産や株など)相続は大変!

やっておきたい事前準備

アメリカで不動産購入(投資)をする際の、メリット・デメリット

メリット

- 経済成長性

- リスク分散

- 税制

デメリット(リスク)

- 二重課税

- 遺言がない

- 突然の課税

- 言語や手続き、税法がわからない・・・

アメリカで不動産購入(投資)時点で、やるべきこと

EIN、遺言など

例えばですが、上記のような面倒なプロベートを回避するために、相続発生前に下記のような方法が講じられることがよくあります。

1.財産の共有

例:不動産であればジョイント・テナンシー<Joint Tenancy with the Right of Survivorship> 、預金であればジョイント・アカウント<Joint Account>、などの手続き・制度があります。

2.受取人指定

例:銀行口座の場合、POD<Payable-on-death>Account、証券口座はTOD<Transfer-on-death> Registration,、不動産の場合はTOD<Transfer-on-death> deed、などの手続き・制度があります。

3.生前信託 <Living Trust>

上記のQ&Aにあります通り、アメリカの生前信託(Living Trust)を活用することでプロベートを回避出来る場合があります。

4.米国にある相続財産の少額化

上記の「日本とアメリカ、相続税(遺産税)の違い」にあります通り、プロベートになってしまう相続財産合計金額の閾値(Threshold)は州によって異なりますが、少額の相続財産であればプロベート手続きを逃れられることがあります。

5.相続財産の保有を個人ではなく法人名義にする、など

ただし、例えば、州によってはTOD<Transfer-on-death> deed(不動産の場合)等は有効なプロベート対策になり得ないこともあります。

複雑ですので事前に専門家にご相談下さい。

また、プロベートの手続きをスムーズにする(手続きを簡素する又は負担を軽減する)方法として、相続財産に関連する州法に則った遺言書の作成、なども相続手続き簡素化の対策としてはあり得ます。米国の場合実務上は、亡くなった被相続人に代わって、遺言がある場合はExecutor(遺言執行者)、遺言が無い場合はAdministrator(遺言管理人)と呼ばれるPersonal Representative(人格代表者)が遺産税申告の主体になります。

まとめ

〜 相続の専門家でなければ判断できない領域 〜

- アメリカでの手続きをどの方法で進めるか?

- アメリカでの税務申告が、必要か判断できるのか?

- プロベートの手続きは、必要になるのか?

これらの判断には、アメリカの公認会計士と遺産相続の専門家による知識が必要になります。

参考情報

「日米租税条約による控除枠の拡大」をケースごとに解説

1. 被相続人が米国市民でない日本の居住者の場合

日米相続税条約(第4条)により、次の算式による控除額が認められます。

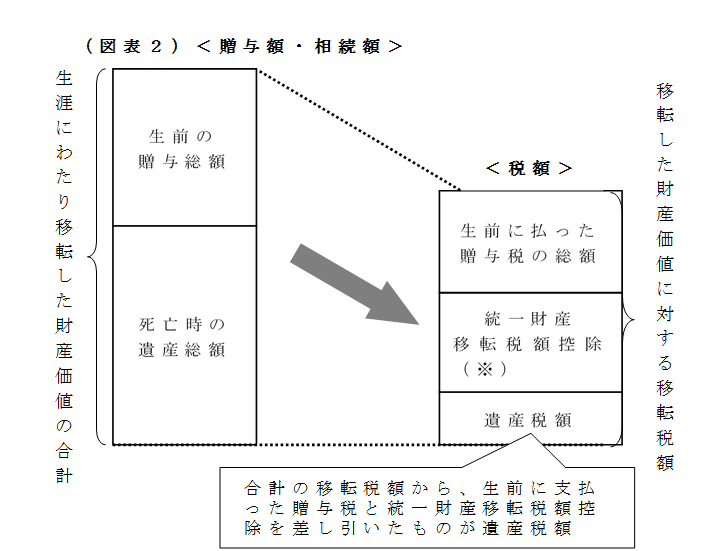

統一財産移転税額控除※×(米国に所在する財産の価額の合計/遺産総額)

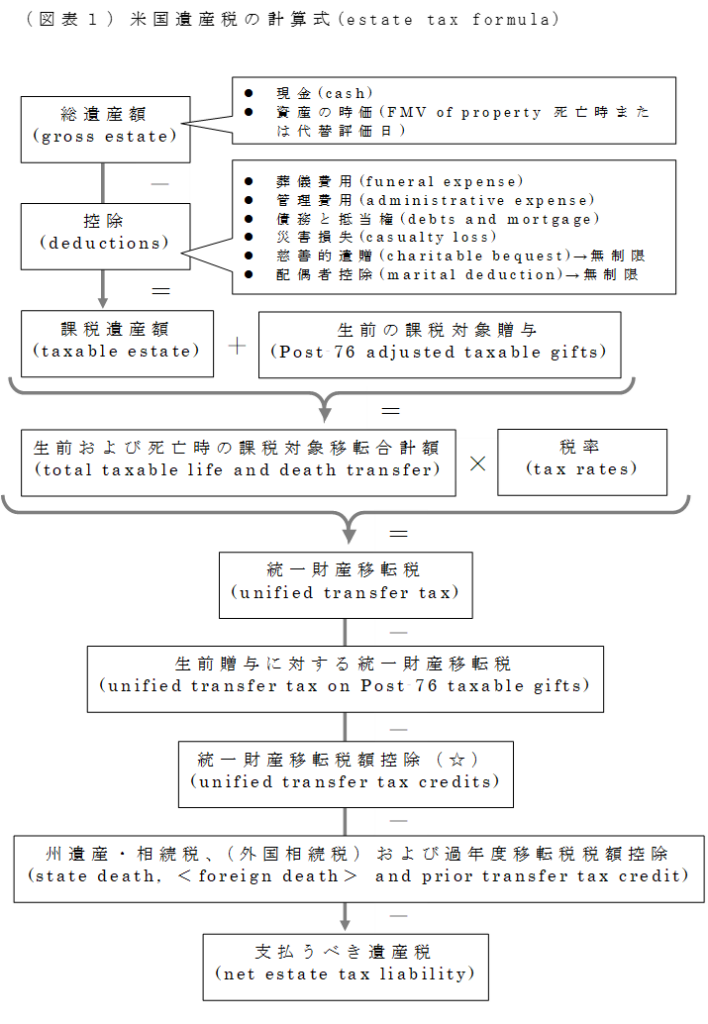

(図表1)「米国遺産税の計算式」では(☆)の部分で代用し、計算します

※統一財産移転税額控除(unified transfer tax credits)とは、米国市民及び米国居住者に認められている控除額で基礎控除額(Basic Exclusion Amount<BSA>)に税率等を反映させたものです。Gift Tax(贈与税)も含めて生涯を通じた控除枠のこと。基礎控除額については、2024年の場合で1,361万米ドルで、2026年からはこの基礎控除額が大幅に減額されます。つまり、2026年以降は2017年以前のように500万米ドル+インフレ指数加算の金額になります。因みに、2026年の基礎控除額は6百万米ドル以上7百米ドル以下の金額になる見込みです。但し、例えば二人目の親が亡くなられた場合のように両方からの相続に対しては、その2倍分の基礎控除額があります。また、米国贈与税(Gift Tax)の年間基礎控除額(Annual Exclusion)は2024年の場合で18千米ドル(夫婦合算で36千米ドル)で、相続税(遺産税)・贈与税共に、米国の場合は日本と異なり、この基礎控除額は受贈者(相続人)一人当たりではなく贈与者(被相続人)一人当たりになります。納税義務者が受贈者(相続人)でなく贈与者(被相続人)であるためです。

2.アメリカ在住の相続人がいる場合

亡くなった被相続人の方は日本在住の日本人だったが、

相続人(被相続人のお子様)の中に1人だけアメリカ在住の方がいたため

多額の国外転出時課税が発生したケース

亡くなられたお父様が生前に多額の日本上場会社株式をご所有されており、その一部を米国在住のお子様(日本税法上の非居住者)が相続されたため、本来なら日本国内で国外転出(相続)時課税の対象になるにもかかわらずその処理日本側で失念。米国在住のお子様が日本で住民票があったというだけで日本税法上の非居住者という立場を日本側税理士様が誤認。

後日になって日本の国税庁による税務調査で追徴課税・延滞税・加算税の対象になっただけでなく、国外転出時課税は米国側で外国税額控除の対象にならないので通常は米国側でその株式取得費に加算して未来に売却した時の譲渡所得(キャピタル・ゲイン)を少なくする役割を果たしますが、米国側での報告フォーム(例えば、米国個人所得税上の居住者の場合、年間10万米ドルを超える非居住外国人<日本人>からの贈与や相続による財産移転は報告義務が生じます。アメリカ在住の相続人の方は注意すべきです。)であるForm 3520にその金額についての報告が漏れていたため、二重課税が確定。

本件で本来あるべきであった対応シナリオ

因みに、米国の国内法上も日米租税条約上も、日本の国外転出時課税のようないわゆる「みなし課税」で、所得ではなく財産の価値に応じて課される税は所得税(Income Tax)とは見做されません(内国歳入庁規則877,877A。“All property of a covered expatriate shall be treated as sold on the day before the expatriation date for its fair market value.”)”a government fee charged to individuals who renounce their citizenship, usually based on the value of a taxpayer’s property”.

従って、米国の所得税で外国税額控除(Foreign Tax Credit, FTC)の対象にはなりません“The Tax Must Be an Income Tax (or a Tax In Lieu of an Income Tax)”

但し、当該資産を売却した際の譲渡所得(Capital Gain)の計算上は相続時の取得価格を引継ぎ、日本で支払った国外転出時税の税額を取得費に上乗せすることが出来ます”Step-up in Basis”。

つまり、米国外で米国の国外転出時課税制度(Expatriation Taxなど)に相当する規定の適用を受け、外国所得税を課された居住者が、その課税対象となった資産の譲渡等をしたときは、所得金額の計算上、米国外で課税対象とされた価額をその資産の取得価額等にすることにより二重課税の調整が行われます。

また、米国内の州税についても多くの場合、当該州以外の他州やカナダなどで発生した税金を除き、原則として外国税額控除(FTC)の制度がありません。基本的には、上記の連邦税と同様、取得費加算で調整します。

3.亡くなった方がアメリカ国籍の場合

アメリカ国籍の被相続人の方に日本にいる相続人が遺産の大半を相続し、

アメリカにいる被相続人の友人に(生前にお世話になった御礼として)一部財産の移転を手続き期日内にスムーズに完了したケース

日本人の女性が米国人と結婚して、夫が亡くなられた後もずっとアメリカに住んでおられましたが、亡くなられてしまい、身内の方が日本国内にしかおられなかったケースです。晩年は米国内でご面倒を見る友人の方がおられましたので、現金・株式・不動産を始め多額の相続財産がありましたが、全てを相続放棄してその友人の方へ財産委譲しようとされていました。

結局は、弊社が関与して一部の財産を特定してその友人に委譲し、その他の財産は換金して全てを日本国内の相続人の方が受領したところ、いったんは日本の国税庁からの指導で放棄した財産についてまで日本の相続税の課税がありました。そこで、アメリカ連邦の相続税法及び当該州の相続に関する法令・規定を当方から説明(法規についても当方が翻訳)。最終的に、日本の税務署に更生の請求を提出して、アメリカで放棄した財産に対応する多額の還付金を日本で受け取ることに成功しました。

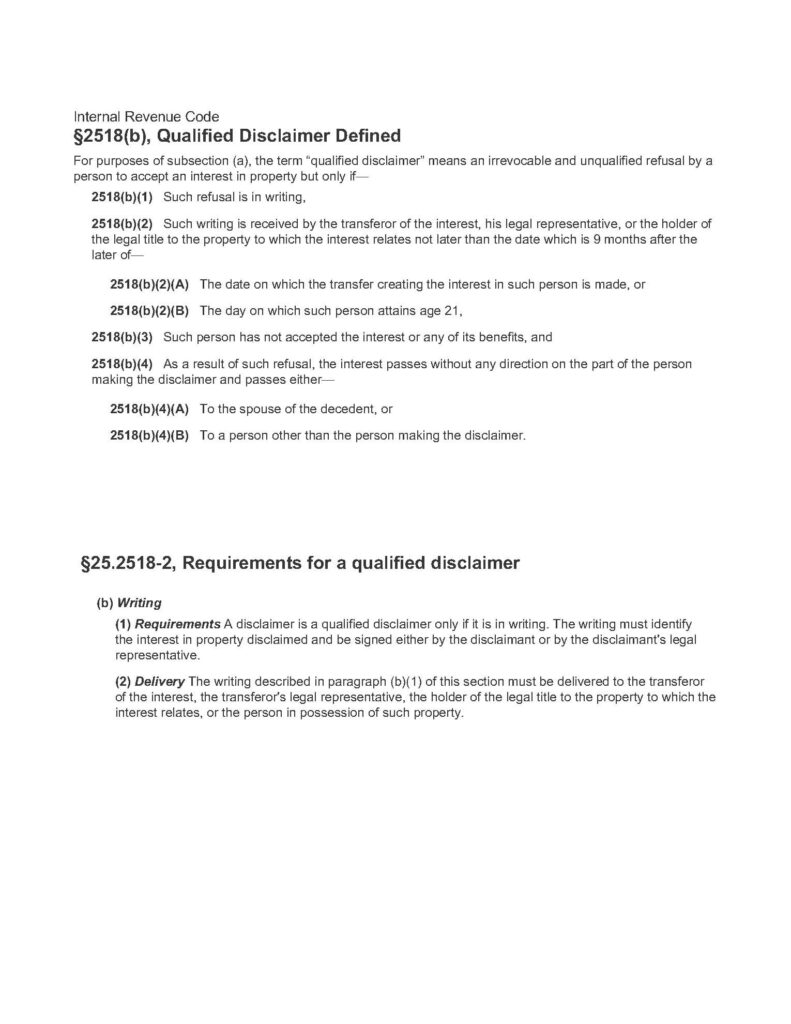

因みに、日本の税法では、単純承認(遺産についての全ての資産と負債を引き継ぐ)・相続放棄(遺産について全ての資産と負債を引き継がない)・限定承認(遺産について資産の範囲でのみ負債も引き継ぐ)のいずれか3つの方法・手続きのカテゴリーしかありません。つまり、日本の相続税法上はAll or Nothingの世界ですが、 米国連邦税制上(米国州法上の規定もあります)については、要件を満たせば、遺産の中にある相続財産を特定してその財産だけを放棄する方法もあります(下記の米国税法日本語訳ご参照)。その場合、書面の作成や御署名等の他、期日内にきっちりと手続きすることが重要になります。

相続放棄に関する米国税法の例(弊社翻訳)

「内国歳入庁規則」

2518条 (b)項 適格放棄(定義)

本条の細則条項(a)において、「適格放棄」という用語は、以下の場合に限り、当該財産持ち分についての遺贈をうけようとする人による取り消し不能かつ無条件の拒否(放棄)を意味する。但し、以下の場合に限られる。

2518条(b)項(1)号:そのような相続放棄が書面でなされること。

2518条(b)項(2)号:かかる書面が、下記(2518条(b)項(2)号(A)及び2518条(b)項(2)号(B))のいずれか遅い方から9カ月を経過する日までに書面の受領者に受領されること。そして、その書面の受領者は以下のいずれかの者であること。

持分を譲渡する(できる)ようになる者もしくはその法定代理人(例:遺産財団<Estate>の人格代表者<Personal Representative{Executor, Administrator}、信託財団<Trust>の信託受託者<Trustee>、など)または、その持分が関係する財産に対する法的権限を持つ者

2518条(b)項(2)号(A);放棄者の持分を生じさせる譲渡(遺贈)が行われた日、または

2518条(b)項(2)号(B);放棄者が満21歳に達した日。

2518条(b)項(3)号:放棄者がその持分を持つことをせずまたはその財産上の便益を一切受けていない場合、および

2518条(b)項(4)号:その拒否(放棄)の結果、その持分は、放棄者側からの何ら指定がなされることなく、以下のいずれかの者に移される(譲渡される、承継される)こと。

2518条(b)項(4)号(A) ;被相続人の配偶者、または

2518条(b)項(4)号(B) ;相続放棄をした者以外の者(他の誰か)。

【補足】

『25.2518条-2項 適格放棄を行うための要件』より一部抜粋

(b)書面

(1) 要件:放棄が適格になるのは、それが書面で行われた場合に限られる。その書面は、放棄した資産を特定し、放棄者もしくは放棄者の法定代理人によって署名されたものでなくてはならない。

(2) 交付先:このセクション(項)に既述した上記 (b) (1) の書面については、持分を譲渡する者もしくはその法定代理人または、その持分が関係する財産に対する法的権限を持つ者、に対して交付されなくてはならない。」

英語原文はこちら(相続放棄に関する米国税法の例「内国歳入庁規則」)

因みに、アメリカの場合、連邦遺産税の申告期限は相続発生後9ヶ月以内で、半年間の延長が可能です。連邦遺産税の申告書がIRSに受理され正式に承認されるとTransfer Certificate 又はClosing Letterという通知を郵便で受け取ります●。IRS側の責任者による署名付きです。スライドにあるようなものになります。●通常は提出後6~12ヶ月くらいかかることが多いです。最近はその発行手数料実費までIRSが徴収するようになりました。発行が無料のAccount Transcript(納税記録)で代替可能な場合は、弊社が税務代理でオンライン取得も可能です。

Transfer Certificate(Form 5173)の場合、すんなり取得出来る場合が多いですが、先方から問い合わせが入ったり追加資料を要求されたりするケースもあります。

4.相続財産の一部がアメリカにある場合

被相続人の方も相続人の方も全員が日本国籍の日本在住者だったが、

アメリカに関連する資産をお持ちだったケース

日本人で日本在住のAさんのご主人様がお亡くなりになった際に、相続財産の中に米国企業の株式が含まれていたが、米国で税金が発生しないことを知って相続税(遺産税)の税務申告を失念したため、証券会社で名義書換ができなくなりました。これは先ほどの話とは逆で、日本の証券会社が保管されていても米国企業発行の株式であれば、たとえ国外相続財産がそれしかなくても金額6万米ドル以上あれば米国で報告の対象になります。その後弊社で期限前ぎりぎりに延長申請を急いで提出し、失効後の米国ソーシャルセキュリティーナンバー(社会保障番号)などの手続を含め、証券代行会社EQ Shareowner Serviceにおける米国企業株式の名義変更手続や日米租税条約による源泉税免除手続の提出等全てを弊社でフォローアップを行い、事なきを得ました。

5.アメリカ在住の相続人がいる場合

被相続人は日本国籍であり日本の永住者で日本にのみ財産をお持ちだったが、

相続人の一人であるBさんがアメリカに居住していたケース

アメリカで行わなくてはいけない報告を怠ったため、日本からアメリカへ送金しようとしたところを弊社に相談。送金前に相談があった為、OVDPというプログラムに入り、米国弁護士と共にIRSに情報開示を進め、2年以上かかりましたが、御咎めなしの通知を得ることが出来ました。日本の財産の半分を没収されるのではないかと夜も眠れない日々が続いていたと聞いていたので当方もホッといたしました。先ほど申し上げました通り、このOVDPというプログラムは2018年9月末で制度そのものがなくなりました。大変な手間でしたが、以後の税務調査までを排除する絶対的な錦の御旗でした。現在はこれに代わってよく利用されているのがStreamlined Offshore Compliance Procedure です。他にも二つほど選択肢がありますがあまり利用されていないので説明を割愛します。●因みに、スライドにあるのはこのStreamlined Offshore Compliance Procedureで訴訟になった場合の例です。今回の判決では、投獄・収監・刑事罰金に関してだけで(潜在的罰金、賠償、没収などを除きます)いくつかの懲罰が言い渡されました。

今回のケースでは、FBARの報告漏れについては最大で、懲役5年、罰金25万米ドル、3年間の監視下や他にも特別財産税などの宣告を受けました。因みに刑事罰について、他の報告義務違反は報告漏れ一口座につき最大懲役3年ですが、FBARについてだけは一口座につき最大5年と厳しくなっています。

従って、Streamlined Procedureで意図的でないと偽証した事及び、所得税・物品消費税の申告漏れについての罪についてですが、最大で、懲役3年、罰金25万米ドル、1年間の監視下による保釈 、その他に 特別財産税・訴訟費用の負担との判決でした。

尚補足ですが、これ以外に民事上の罰金としては、Form 8938 の開示漏れに関しては、最高6万米ドル、FBARの開示漏れに関しては、最高で、報告漏れしていた米国外総金融財産の50%相当がさらに課される可能性があるものと思われます。

6.亡くなった方がアメリカ国籍の場合

アメリカのグリーンカードが失効していたが、放棄をしておらず、

永住権放棄後に税務上で必要となる大切な情報開示を行っていなかったケース

普段の収入が年金と投資収入しかなかったためアメリカでの所得税がゼロであるのをいいことにずっとアメリカで税務申告していなかった日本国籍の日本在住者が相続人(被相続人の奥様である配偶者)で、米国籍の日本在住者であるご主人である被相続人もやはり日本の税務署に対してしか税務申告をしていませんでした。日本の税務署へは国外財産調書及び合計表を提出しました。亡くなった後にアメリカでの遺産税や遺産財団として所得税だけでなく、相続人(被相続人の配偶者)の方について、Streamlined Offshore Filing Procedure として、3年分の所得税申告と6年分のFBAR報告をすることを余儀なくされました。最後の3年間はアメリカにお住まいで無かった為Streamlined の手続きをする際に事前に支払う5%のペナルティー(罰金)だけは回避できたことだけが救いでした。イミグレーション(移民法)上のステータスが必ずしも税務上のものと一致しないことは十分に留意すべきです。いずれのケースも一例に過ぎず、4のようにアメリカに関連する財産がある、5のようにアメリカに相続人のどなたかが住んでいる、6のように被相続人もしくは相続人のいずれかでイミグレーション上は完全にはアメリカとの関係を断ち切れていない、などの場合は特に注意して頂きたいと存じます。

アメリカ国籍の方、アメリカグリーンカード所有者、税務上のアメリカ居住者などが絡む場合は様々な報告義務があります。例えば相続人が米国内の居住者の場合、次の報告義務があります。なお、「米国内の居住者」とは米国連邦所得税上の概念であり、米国連邦遺産税上の概念とは異なります。

相続人が米国内居住者の場合の報告義務

1.IRSへ相続財産の報告(Form 3520)

⑴米国税務規程による報告義務

年間10万ドルを超える非居住外国人(日本人)からの贈与や相続による財産移転は報告義務が生じます。

⑵必要とされる手続

米国連邦所得税申告時に他の米国連邦所得税申告書類(Form1040関連書類他)と一緒にIRS(米国内国歳入庁)へForm 3520を提出します。

⑶ペナルティ

合理的な事由(Reasonable Cause)がないのに申告不履行や遅延があった場合には、1 万米ドル以下の罰金が科されることがあります。

但し、2023年4月3日米国租税裁判所での判決(2023年4月3日、Farhy氏対IRS)によって、IRS(米国内国歳入庁)には、内国歳入庁規則6038条(b)(注)に基づくペナルティ(罰金)を(訴訟などの法的手続きを経ずに行政上だけで)課す権限の根拠を欠いているとの判決が出されました。IRSは控訴する意向です。この判決はForm5471という国際税務用の報告様式に関するものでしたが、この判決の論旨はForm5471のみならず、Form5472・(Foreign Trust米国外信託財団の関与しない)・Form3520(本書にて後述)・Form8938、等に対しても当て嵌まる公算が高いので米国税務専門家の間でとても関心が高まっているトピックになっております。

(注) Form5471を提出する必要がある立場であったにもかかわらず、IRSに対して未提出(未報告)である場合、IRSからの通知を受け取ってから90日以内に提出しなければ1万米ドルの罰金、未提出が続くとそれ以降1ヶ月毎に1万米ドルで最大合計5万米ドルの罰金。

⑷提出期限

申告期限延長の申請がない場合、報告義務が発生した翌年の4月15日です。(休日の場合は翌営業日)

2. 米国財務省へ米国外の金融資産の報告(FinCEN Form 114)

米国外の金融機関にある口座情報を米国財務省へ報告する「FBAR」(Report of Foreign Bank and Financial Accounts)という制度があります。

⑴ 米国財務省規程による報告義務

国外金融資産(日本など)の年度内最高残高が1万ドルを超える場合に報告義務が生じます。

⑵ 必要とされる手続

米国財務省へFinCEN Form 114を提出します。

(注)補足情報:同じく米国財務省の金融犯罪取締ネットワーク局(U.S. Treasury, Financial Crimes Enforcement Network<FinCEN>)宛ての報告義務として、2024年1月1日より BOI(Beneficial Ownership Information)Reporting という新たな報告制度がスタート。

米国市民、米国永住権保持者、就労ビザで米国滞在中の者、など米国連邦所得税上居住者で、米国法人や外国(米国外)法人に対する支配関係がある者(例:直接・間接で25%以上の出資、重役、重役の任免権のある者、重要な意思決定者、など)は、原則として23ほどの免責(Exemption)事項に該当しない限り、Beneficial Ownership Information Report を提出しなくてはいけないことになりました。因みに、初年度の提出期限は、2024年に設立された法人は設立後90日以内(2025年以降は30日以内)、2024年以前に設立された法人は2025年1月1日まで。

⑶ ペナルティ

報告漏れが意図的でないと認められれば、1口座につき1万ドル以下+インフレ指数加算

(2023年1月19日以降は$15,611)の罰金が科されることがあります。意図的に隠蔽したなどと判断されると10万ドル+インフレ指数加算(2023年度1月19日以降は$156,107)又は総資産残高の50%以下の大きい方の金額までの罰金が科されることがあります(さらに刑事罰がある場合もあります)。

2023年2月23日に米国最高裁判所で、この1万米ドルの罰金は報告漏れ1口座あたりではなく、1回の報告当たり(1年度分の報告は1回の報告で済ませる事が可能です)と認められるとの判決(Bittner氏対米国財務省)が出されました。

⑷ 提出期限

毎年 4月15日(2017年までは6月30日。6ヶ月間の延期申請が可能です。)

⑸ 注意事項

場合によっては、金融財産の報告が漏れたことが意図的ではないことが明らかな場合等にStreamlined Filing Compliance Procedureなどの手続も用意されています。

3. IRSへ国外金融資産の報告(Form 8938)

⑴米国税務規程による報告義務

独身(Single)もしくは夫婦個別申告(Married Filing Separately)であれば、国外金融資産の合計残高が年度内に75,000ドル超又は年末に50,000ドル超(夫婦合算申告Joint Returnの場合はその倍額)の場合に報告義務が生じます。但し、申告資格(Filing Status)が独身申告(Single)もしくは夫婦個別申告(Married Filing Separately)であれば、米国外にお住いの場合は、国外金融資産の合計残高が年度内に30万米ドル超又は年末に20万米ドル超、夫婦合算申告(Married Filing Jointly)であれば、それぞれの倍額を超える場合に報告義務が発生します。

⑵必要とされる手続

米国連邦所得税申告時に他の米国連邦所得税申告書類(Form1040関連書類他)と一緒にIRS(米国内国歳入庁)へForm 8938 を提出します。

⑶ペナルティ

合理的な事由(Reasonable Cause)なくして6万ドルまでの罰金が科されます。但し、さらに刑事罰が適用されるケースもあります。但し、前述のForm3520の場合と同様Farhy氏対IRSの判決の今後の動向に留意が必要です。(但し、Foreign Trust<米国外信託財団>関連のForm3520を除きます。内国歳入庁規則6677条(a)項、6679条(a)項)

⑷ 提出期限

申告期限延長の申請がない場合、毎年 4月15日です。(休日の場合は翌営業日)

(補足)中小事業や個人事業主などのオーナーをサポートさせて頂く中で、保有資産のリスクヘッジや税金が日本ほど高くないからなどの理由で海外に資産を分散させる方が増えて参りましたが、現地の税務当局以外への対応、現地の法規制に対する適切なメンテ、先ほどの例のような不動産価値が適正かどうか、など様々な問題で、入り口からボタンの掛け違いが多いのが現実です。

アメリカでエステート・プランニングという言葉を耳にされたことがある方がいるかもしれませんが、これは単なる狭い意味での相続対策を意味するのではありません。お金持ちかどうかにかかわらず、人生に起こりうる様々な不測の事態をも想定し、対策を講じる概念を総称しています。

日本の税制上、節税目的の米国不動産投資(減価償却費における中古物件の加速度償却)も増えてきましたが、将来及び日米の時空を超えた縦軸・横軸の検討が必須です。

また、各専門家に依頼される時のポイントとして、窓口になる専門家が、日本だけ、アメリカだけ、税務だけ、法務だけといったような限られた範囲を超え、幅広く理解出来る素養を有しているかどうかもチェック頂きたいと思っています。AIの時代を迎え、今日、自分が行っている業務は全てAIかロボットで代替可能な日がいつか来るのではないだろうか、と。考えさせられる日もありますが、一人一人に合った柔軟な対応をできるのは、やはり人だけであり、困った時こそ、AIにはできない人間同士のコミュニケーション、ソフトスキル・ソーシャルスキルの向上が、必要不可欠であると確信しております。

英語原文

相続放棄に関する米国税法の例「内国歳入庁規則」

Internal Revenue Code

§2518(b), Qualified Disclaimer Defined

For purposes of subsection (a), the term ‘qualified disclaimer” means an irrevocable and unqualified refusal by a person to accept an interest in property but only if-

2S18(b)(1) Such refusal is in writing,

2S18(b)(2) Such writing is received by the transferor of the interest, his legal representative, or the holder of the legal title to the property to which the interest relates not later than the date which is 9 months after the later of-

2S18(b)(2)(A) The date on which the transfer creating the interest in such person is made, or

2S18(b)(2)(B) The day on which such person attains age 21,

2S18(b)(3) Such person has not accepted the interest or any of its benefits, and

2S18(b)(4) As a result of such refusal, the interest passes without any direction on the part of the person making the disclaimer and passes either-

2S18(b)(4)(A) To the spouse of the decedent, or

2S18(b)(4)(B) To a person other than the person making the disclaimer.

Regulation

§25.2518-2, Requirements for a qualified disclaimer

(b) Writing

(1) Requirements A disclaimer is a qualified disclaimer only if it is in writing. The writing must identify the interest in property disclaimed and be signed either by the disclaimant or by the disclaimant’s legal representative.

(2) Delivery The writing described in paragraph (b)(1) of this section must be delivered to the transferor of the interest, the transferor’s legal representative, the holder of the legal title to the property to which the interest relates, or the person in possession of such property.

弊社代表プロフィール

トレードタックス国際税務会計事務所

米国公認会計士 USCPA

千田 昌明 (ちだ まさあき)

保有資格等

| 保有資格等 | 資格の発行元/ ライセンス番号等 | 説明 |

|---|---|---|

| 米国公認会計士 USCPA) | ワシントン州/26857、 デラウェア州/CA-0014381 | アメリカ(米国)税務だけでなく、監査・会計・金融・法務的なことまでも幅広い業務範囲のプロ資格。但し、ライセンスは州単位で発行される。 |

| 米国税理士 (EA, Enrolled Agent) | IRS<米国内国歳入庁>/ 00083339-EA | 米国連邦税の当局であるIRS(米国内国歳入庁)や全米各州税務当局に提出する税務申告書へ署名するだけでなく、顧客に代わって税務代理を行う資格。アメリカ(米国)南北戦争(Civil war)で戦争被害を受けた家財一式などの連邦政府に対する賠償請求(クレーム)の代理を行う資格が発祥と言われ、IRSからの「子飼い」として特別な関係を有する。上記のUSCPAと異なり、州単位ではなく全米にわたる資格で、ライセンス料・更新料等を直接IRSへ納めるが、税務に特化した資格でUSCPAに比べ業務範囲が狭く、監査報告書(Audit report)へのサインなどは出来ない。 |

| CAA (Certifying Acceptance Agent) | IRS<米国内国歳入庁> | IRSから米国納税者番号を取得する際に顧客がパスポート原本をIRSへ郵送しなくても済むよう、本人確認の認証業務が行えるだけでなく、IRSとホットラインで繋がっており、システム上で納税者番号の発行された段階で番号を認知することが可能。IRS担当官との人間関係も重要な要素に。 |

| 輸入食品 衛生管理者 | 公益社団法人日本輸入食品安全推進協会/ 第182016号 | 食品衛生法第27条の規定に基づく食品等輸入届出書に輸入食品衛生管理者の登録番号を記入及び届出等の業務が可能 |

| AIBA認定 貿易アドバイザー | 一般社団法人貿易アドバイザー協会 | 協会の試験合格者で、かつ会員に対し、貿易に関するコンプライアンス業務が任される |

| グローバルCFO (最高財務責任者) | 日本CFO協会 | 世界の基準に合わせた透明性を確保する財務管理力を強化し、財務戦略を経営戦略に取りこみ企業活動をマネジメントすることが可能 |

| JUSCPA 西日本部会長 | 在日米国公認会計士団体 | 日本における米国公認会計士で構成される非営利団体の中で、勉強会等を定期的に提案・実施し、講師・司会を務め、ライセンスを維持するために必要なCPE(継続専門教育)単位を発行 |

| IFRS Certificate | ICAEW <英国勅許会計士協会 | 世界100以上のIFRS適用国を中心に知名度が高く、注目されている国際資格で、グローバルな会計基準であるIFRSを扱えることの証明ができる資格 |

| 通関士有資格者 | 財務省(税関) | 通関士は貿易に関する唯一の国家資格 通関業者へ就職すると通関士としての登録が可能 |

| 神戸市海外 ビジネスセンター・ アドバイザー | 神戸市海外ビジネスセンター (神戸市経済観光局経済政策課) | 地元中小企業の海外ビジネスをアドバイザーとして支援(拠点進出、業務提携、委託生産等) |

| 平成27年度 経済産業省委託事業 EPAアドバイザー | 経済産業省 | EPA(経済連携協定)は、特定の国や地域同士での貿易や投資を促進するため、①「輸出入にかかる関税」を撤廃・削減する。②「サービス業を行う際の規制」を緩和・撤廃する。③「投資環境の整備」を行う。④ビジネス環境の整備を協議する、条例で、そのアドバイザー業務を担当 |

| 平成26年度 中小機構国際化 支援アドバイザー (米国担当) | 独立行政法人 中小企業基盤整備機構(中小機構) | 中小企業者の海外事業展開を支援するため、海外展開に係る相談、海外展開の計画の実現に向けたハンズオン支援として、アメリカ(米国)を担当 |

著書

| 改訂版 Q & A 国際相続の実務と国外転出時課税(共著) | 日本法令 | 丸善 丸の内本店 ビジネス書ランキング 1位の待望の続編 | 第9章「各国の相続税制」の執筆を担当。 |

|---|---|---|---|

| Q & A 国際相続の実務と国外転出時課税(共著) | 日本法令 | 丸善 丸の内本店 ビジネス書ランキング 1位 (集計期間:2019年7月11日~7月17日) | 第9章「各国の相続税制」の執筆を担当。 |

執筆

| 経理情報 | 中央経済社 | 1973年の創刊以来、一貫して経理・税務・金融・証券・法務に関するタイムリーなニュースおよび解説記事を直接読者へ届ける実務専門誌 | 「東南アジア子会社管理で見落としがちな基礎知識~タイの事例を参考に」を執筆/ 2015年 |

|---|---|---|---|

| JCAジャーナル | 日本商事 仲裁協会 | 訴訟・仲裁・調停に関する問題に精通した研究者・弁護士等によって執筆する「国際商事紛争の予防と解決」の総合専門誌 | 「税関のグローバルコンプライアンス~米・タイ・日を事例に」を執筆/ 2015年 |

| バンコク週報 | バンコク週報 グループ | 創刊45年となる東南アジア初となる週刊日本語新聞 | 「タイ通関ABC」を連載/ 2012年~2013年 |

| ジェトロ Webページ | 独立行政法人 日本貿易振興機構 (ジェトロ) | 貿易の拡大及び経済協力の促進に寄与することを目的とした独立行政法人で、ウェブページにおいても様々な情報を発信している | 「ジェトロ国別Q&A」を担当。 |

| 日本経済新聞 | 株式会社 日本経済新聞社 | もはや説明不要の誰もが知る創刊明治9年の新聞 | 法務欄等執筆 |

業務内容

弊社の業務を一言で申し上げますと、アメリカ(米国)拠点で行うべき管理業務(経理・税務・総務)すべてを、日本で、お客様の日本本社と連携しながら、一括して請け負うアウトソーシングサービスです。

アメリカの税務対策を日本から

もし、現地アメリカで管理業務のための社員を採用すると、日本と異なり、事務職であっても非常にコストが高くなります。

その上、会計事務所・法律事務所等とは異なり、スタッフは十分な専門能力を備えているとは限りません。

加えて、昨今のアメリカにおけるインフレ(物価上昇)率が毎月前年比8%を超えており(これまでも年率4〜5%程度の物価上昇は見られましたが)、こうした異常な情勢が、物価高騰・人件費上昇に更なる拍車をかけています。

そのため、能力・コストの両面から考えて、サービスの質が高くコストパフォーマンスの良いアウトソーシング(外注)先を見つけ、活用することが、現地をマネジメントする上で重要なコアコンピテンスといえます。

野球のプレーに例えて言うなら、日本本社が「投手」として、ベンダーを含めた米国現地である「一塁走者」の“進塁”(本社にとっての暴走)を制御するため、いかに有効で効率的に牽制球を投げられるかということです。

日本から海外拠点をうまくコントロールできるのか?-そうお考えかもしれません。

しかし、アメリカではリモートによる税務調査等が一般的になり、地理的な障害はなくなりつつあるだけでなく、管理部門のサポート部隊が日本にいて時差の問題も解消するなどの長所が見直されてきています。

日本・アメリカ両国の税務に精通した専門家が対応

アメリカの税制にはアップデートなどの変更が頻繁にあり、変化に応じた目まぐるしい対応が求められます。

ましてや、日本ではあまり考えにくいですが、アメリカの税務当局からの情報にはしばしば間違いも散見されるため、むしろ専門家に任せることは必須といえます。

その点、弊社にアウトソーシングしていただくことで、現地での高騰する人件費、専門家サービス(米国の会計事務所・法律事務所等)へのコストが不要になります。

何より最大のメリットといえるのが、アメリカの会計事務所を通じて日本語でサービスを受ける場合と異なり、日本本社から直接、現地アメリカの経営のハンドリングができる点です。

例えば、「日米租税条約(US-Japan Tax Treaty)」「日米社会保障協定(US-Japan Totalization Agreement)」などを適切に活用して、両国でどういう手続を行うのがベストなのか、「外国税額控除(Foreign Tax Credit)」をどうやって得るのが適切なのかなど、日米を跨ぐ税務対策は、専門性が高く簡単ではありません。

弊社には日本とアメリカ両方の事情に精通した専門家が多数在籍しています。そのため日本本社と連携しながら微に入り細に入りフォローアップを行うことができ、管理業務の効率化・コンプライアンスの向上など目に見えた効果を体感できます。

その結果、アメリカにおける管理力の向上と、本業への経営資源の集中も可能になります。

弊社の業務領域

アメリカ現地拠点の事務や会計業務をワンストップ(まとめて一元管理)

アメリカ現地の支払いの適正性・最適化・経費管理等を日本から行います。

日本と違い、アメリカ現地のベンダーにはいい加減な請求書作成・間違いなども散見されます。

そのため、契約書等支払証憑のチェックを含め、日本本社からもきっちり管理・把握する必要があります。

それらの業務を弊社に一括して委託(丸投げ)することが可能。

弊社が、ワンストップ体制で、経営陣の方々に代わってアメリカ拠点の状況に目を光らせ、リアルタイムでご報告致します。

アメリカ会計基準(US-GAAP)による会計記帳

日本にも「弥生会計」「勘定奉行」などの会計記帳のソフトがありますが、アメリカでもっともよく使われているのは「QuickBooks(オンライン版もしくはデスクトップ版)」です。

弊社でもこのソフトを導入しております。弊社のスタッフが、日本にいながらアメリカの会計基準に即して、このソフトを使い入力・チェックを行います。

例えば、経理以外の方などが現地で入力されたい場合でも、データのやり取りを行ったうえで、弊社で月次決算・報告を行います。

このソフトの特徴は仕訳等の会計知識がなくても簡単に入力できることですが、反対に仕訳入力中心の日本の会計ソフトと異なり、馴れていない方には誤入力の発見などのチェックが難しかったりします。

弊社の経験豊かな専門スタッフに任せるのが得策です。

日本・アメリカに跨る税務コンプライアンス対応(二重課税/税額控除)

「日本とアメリカの両国で、同じ所得(収入)に対して税金を支払う二重課税(2重課税)をどうやって排除するか」の方法・パターンは、状況によって様々です。

日本で払った税金をアメリカで控除するのか、それともその逆の処理をするのか。

日本・アメリカに跨る適切な税務対応には、両国の税法・制度等に対する理解が欠かせません。

アメリカ税制改正への対応

アメリカの税法は「細則主義(Rules-based)」で、日本と比べ数限りないルールが多く存在し、それも頻繁に変わるのが特徴です。

御存知の通り、大統領が変わっただけで税制も大きく変わったりします。

IRS(米国内国歳入庁)への適切な対応

委任状(Form 2848等)で専門家に税務代理を行い、IRS(米国内国歳入庁)との折衝・交渉を顧客の立場・心情に立って、異議申立(Administrative Appeal)も厭わず、「正義の味方」となって守ってくれる真の専門家を探すべきです。