アメリカ法人税(税制)の解説ーアメリカでの法人登記の方法まで

私たちなら日米の税務やり取りをワンストップでサポート

著者プロフィール

トレードタックス国際税務会計事務所

米国公認会計士 USCPA

千田 昌明 (ちだ まさあき)

主な保有資格

- 通関士有資格者

- 米国公認会計士 USCPA (ワシントン州ライセンス番号26857)

- 米国公認会計士 USCPA (デラウェア州ライセンス番号CA-0014381)

- 米国税理士 (ライセンス番号 83339) <IRS(米国内国歳入庁)認定>

- Certifying Acceptance Agent (CAA) <同上> 等

アメリカにおける進出形態

アメリカで事業を始める際に重要なのは、事業の取り組み方や見通し・事業計画などに応じて適切な事業形態で開始することで、メリットの最小化・リスクの極小化を追求すること。

「ボタンの掛け違い」が起こらないようにするには、最初に専門家にご相談を!

国際ビジネスの税務関係が不安な方、日米両国の税務に精通した専門家に相談してみませんか?

⇨詳しくはこちら

アメリカにおける進出形態としては、以下のような種類が挙げられます。

ここでは、それぞれのメリット・デメリット等をご紹介します。

- Representative Office(駐在員事務所)

- Branch(支店)

- C Corporation(現地法人、通常の株式会社)

- Partnership(共同事業組合)

- Limited Liability Partnership(有限責任共同事業組合)

- Limited Liability Corporation(有限責任会社)

- Sole Proprietorship(個人事業主)

- S Corporation(小規模法人、税務上非課税会社)

- PE,FE,Nexus等の上での登録のみ(実際には米国に拠点も従業員等も存在しない、出張ベース等)

1. Representative Office(駐在員事務所)

- リスク:少

- コスト:少

- 売上:なし

当面は米国での事業は行わず、市場調査(マーケティング活動)などだけに従事する場合にお勧めの形態になります。

米国で事業を一切行わず、収入なども発生しないケースで、マーケティングや市場調査等のみを目的で現地で拠点を設置する場合などに利用する。他には、米国で事業開始は商活動も限定的な場合やテスト販売のみなどの場合は、全く拠点を設置しないで、米国現地で非居住者通関等を活用して販売活動を行うなど、現地に税務申告等のみを行うケースも存在する。詳細は後述の「9. PE,FE,Nexus等の上での登録のみ(実際には米国に拠点も従業員等も存在しない、出張ベース等)」をご参照。

メリット

- 駐在員事務所設立にあたっては、州政府への申請の必要はなく、その活動が準備・補助的活動に限られていることを条件として、連邦法人税の納税対象とはならない(ただし連邦法人税の申告書の提出は必要。また、 州によっては州法人税の対象となることがある)

- 基本的には支店と同様に節税効果が期待できる

デメリット

- 米国での活動が、情報収集や提供、市場調査などに限られる

- 実際に米国国内の活動が準備的または補助的活動の範囲にとどまっているかどうかの判断は、事業目的、事業規模その他の事情を総合的に勘案して 判定される。日米租税条約における恒久的施設(PE)と認定されると、 米国連邦税が発生する (後述)

2. Branch(支店)

- リスク:大

- コスト:中

- 売上:小

当面はアメリカでのビジネスに赤字が見込まれ、事業規模も小さく、日本での節税を重視するなどの場合はこちらの支店の形態をお勧めします。日本の親会社リスクについてカバーする手立てを要検討(例:保険など)。

米国現地で現地法人(別会社)を設立することなく、日本法人が米国における外国企業として事業活動を開始する事業形態。設置する州において支店登記(外国企業登記)を行う。例えば、日本法人が節税(法人税の繰り延べ)目的で中古物件による減価償却の加速度償却を狙って米国不動産(賃貸物件)に投資を行う際は、その投資だけでは、PE(税務上の恒久施設)には該当しないので税務上は支店とはならないが、法律上の支店登記を行う必要がある。単なる投資なので、源泉徴収方式を選択して、確定申告無しで済ませることも出来るが、税務上は不利になることが多く、ネット・レント方式で法人税の確定申告を米国で行う(内国歳入庁規則882条(d)の選択)。その場合、日米租税条約によって、税務上の内部取引(法律上の本支店間取引)についてはBranch Prodit Tax(支店利益税)による課税を回避出来る。

メリット

- 米国における損失を日本の会社の所得と相殺できる。つまり日本本社の課税所得と相殺し、節税効果が期待できる。

- 日本の本社経費を合理的な範囲で米国の支店経費にできる(現地にPE<税務上の恒久施設>として設置する場合、従って上記のように米国不動産に投資しているだけという状態ではPEに該当しない)。

- 日本本社へ利益送金する場合、原則として源泉税がかからない(日米租税条約)

- 本支店間取引は※移転価格税制の対象とならない。

※移転価格税制

資本関係等のある関連者間の取引価格を操作することによって、特定の関連者の得るべき所得が、他国の関連者に移転するのを防ぐことを目的とするもの。

デメリット

- 米国支店の債務・法的責任などが直接日本本社に及ぶ。日本本社が裁判の被告となりうる(米国は訴訟社会)。

- 米国(連邦・州)税務当局の調査が日本本社まで及び、帳簿等資料提出を求められる可能性がある(実務上はまれ)

- 利益計上した際、日本本社で合算して日本の課税を受ける(但し、米国法人税は原則として日本で直接外国税額控除の対象)

3.C Corporation(現地法人、通常の株式会社)

- リスク:中

- コスト:大

- 売上:大

将来を見据えて、本格的にアメリカで事業展開したい場合はこちらの現地法人の形態をお勧めします。

メリット

- 現地法人は、日本の親会社から独立した法律主体になるため、米国での事業活動に関して訴訟が提起された場合、訴訟当事者となるのは現地法人になり、日本の親会社が直接米国で裁判の被告席に座らされることは原則としてない。

つまり、現地法人は日本の親会社とは別法人となる責任分断効果があり株主の会社に対する責任は基本的に出資金までに限定される。

ただし、子会社の法人格否認の法理(Piercing the Corporate Veil)による親会社への責任追及の可能性あり。税務上は日本の親会社が米国税務当局の税務調査の対象となることはまずなく、米国における税務申告の観点からは現地法人が当該法人の課税所得のみを申告納税するだけで済む。 - 日本の親会社に配当するまで日本での課税を繰り延べることができる。

- 米国子会社が欠損の場合、日本での連結対象でなければ親会社の損益には直接影響しない。

- 米国内の他の現地子会社がある場合連邦連結納税制度を利用できる。

- 米国子会社が債務超過となった場合、日本親会社にて、その出資金・債権等を、日本国内にて損金算入できる可能性あり。

http://www.nta.go.jp/taxanswer/hojin/5280_qa.htm

デメリット

- 税務上、現地法人の欠損金を日本の親会社の課税所得と相殺不可(ただし上記の通り、米国に現地法人がすでに存在し、新たに設立される会社が孫会社となる場合には、連結納税制度を適用することにより、米国内において既存子会社の課税所得と孫会社の欠損金との相殺は可能)

- 例えば、出資比率が10~50%の場合、現地法人から日本の親会社への配当には5%の源泉税が徴収される。親会社の方で外国税額控除の対象となる。(日米租税条約が適用された場合、適用税率は受取側株主の区分により、0%~10%。)

※過大支払利子税問題(アーニングス・ストリッピング・ルール) の対象となる。 - 本社(関連会社)間取引は移転価格税制の対象となる。

※過大支払利子税(アーニングス・ストリッピング・ルール)支払利息の一部について、損金算入の制限がある。 - 現地法人を設立する際に当局に対して一定の手続きが必要となる

4.Partnership(共同事業組合)

- リスク:大

- コスト:中

- 売上:中

Partnership (パートナーシップ)とは、税務上は2者以上が事業活動をおこなうための組織であり、Partnership (パートナーシップ)それ自体は所得税の課税対象にはならない。その収入・費用等を通過させて(pass-through 、パススルー)、2者以上のPartner(パートナー)へ移し替える役割を担う。

つまり、Partnership (パートナーシップ)を構成するPartner(パートナー)がPartnership (パートナーシップ)から送られてきた費用に対して控除を受け、(パートナーの分担割合に応じた)最終的な所得に対して税を支払う。後述の項目”7.Sole Proprietorship (個人事業主)”のように、遂行する事業に対して無限責任を負うジェネラル・パートナー(General Partner)が1者以上は存在する。ジェネラル・パートナー(General Partner)が存在せず、事業に対して有限責任しか負わないリミテッド・パートナー(Limited Partner)だけで構成されるPartnership (パートナーシップ)をリミテッド・パートナーシップ(Limited Partnership)という。

メリット

- 現地法人は日本の親会社とは別法人となり責任分断効果があり株主の会社に対する責任は出資金までに限定され訴訟の際親会社まで責任が追求されることはない。ただし、子会社の※法人格否認の法理(Piercing the Corporate Veil)による親会社への責任追及はあるかもしれない。※法人格否認の法理(Piercing the Corporate Veil)

特定の場合に、裁判所(Court)が法人格(Corporate Entity)を否認し、株主(Stockholder)に個人的に責任を負わせる(Personally Liable)法理をいう。 - 事業体の損失を自己(メンバー)の利益と相殺できる。

- ジョイントベンチャーを会社組織で行えば株主が損失 を取り込んで自己の利益を相殺することができる。

- 二重課税を防ぐことができる。ジョイントベンチャーを会社組織で行えば、会社で一回そして株主が配当を受け取った時にもう一度課税される。つまり、パススルー事業体自体非課税。

デメリット

- 現地法人の欠損金を親会社の課税所得と相殺できない。

- 日本法人が直接米国のLLCに投資を行った場合、あたかも米国に一種の恒久的施設を所有してるかのごとくLLCからの持分損益に応じて税務申告書を提出する義務がある。支店の項参照。

- 日本の税法上たとえ現金の配当が無いにもかかわらず持分益を日本の税務申告書に含め課税される。

- メンバーが非居住者や外国法人の場合、※日米租税条約の恩典を受けられない。(※源泉税30%→0%)

- メンバーが日本在住の日本人個人の場合、その日本での個人所得税を申告で、米国LLCの損失を取り込めるが、通常「雑所得」の範囲内だけであり、他の所得と損益通算することが出来ない。

5.Limited Liability Partnership(有限責任共同事業組合)

- リスク:小

- コスト:中

- 売上:中

アメリカで事業展開でパススルー事業体を活用しての法的リスクヘッジなどを検討したい場合はこちらの形態をお勧めします。節税になる場合もあります。

メリット・デメリットは

→ 4.Partnership(共同事業組合) のメリット・デメリットを参照

6.Limited Liability Corporation(有限責任会社)

- リスク:小

- コスト:中

- 売上:中

アメリカにおける税務申告で、法人課税かパススルー課税かの選択などを検討したい場合はこちらの形態をお勧めします。

連邦税税務申告において、チェック・ザ・ボックス規則(Check-the-Box Rules)で法人課税かパススルー事業体としての課税かを選択出来ます。

「パススルー課税」を選択した場合

メリット・デメリットは

→ 4.Partnership(共同事業組合) のメリット・デメリットを参照

「法人課税」を選択した場合

メリット・デメリットは

→ 3.C Corporation (現地法人、通常の株式会社)のメリット・デメリットを参照

アメリカの会社設立(法人登記)

海外進出の際の手順はとても複雑です。

弊社ではワンストップでのサポートを行なっておりますので、ぜひご相談ください。

国際ビジネスの税務関係が不安な方、日米両国の税務に精通した専門家に相談してみませんか?

⇨詳しくはこちら

流れと必要書類

- 設立する州を決める

- 基本定款を作成する

- 申請手数料と基本定款を州に提出する

- 株券・コーポレートシールを設定する

- 最初の取締役会を開催する

①設立する州を決める

アメリカでの会社設立時に、どの州で登記するかを決めることは非常に重要です。

- 税制:各州では法人税の税率やその他のビジネスに関連する税金が異なります。一部の州では法人税が免除されていますが、他の州ではかなり高い税率が適用される場合もあります。

- 法規制:ビジネス法規制も州によって大きく異なります。特定の業界で事業を展開する際には、その業界に対する州の規制が寛容か厳格かを調査することが重要です。

- 設立費用と年間報告費用:会社の設立費用や年間報告費用も州により異なります。これらの費用は、ビジネスの初期費用や維持費用を大きく左右する可能性があります。

- 司法制度:会社の法的問題が生じた場合、どの州の裁判所が管轄するかも考慮すべき事項です。デラウェア州は企業法の範囲が広く、裁判所が企業法に熟知しているという理由で多くの企業が登記を選んでいます。

- ビジネスの物理的な位置:実際のビジネスの場所がある州で登記すると、その州でのビジネス運営を簡素化することができます。異なる州でビジネスを展開する場合、その州でもビジネスを運営するための追加の手続きが必要になることがあります。

このような理由から、どの州で会社を設立するかを慎重に選ぶことは重要です。

具体的な決定をする前に、税法専門家や弁護士と相談することをおすすめします。

②基本定款を作成する

- 会社名:

会社名はその企業の公式な識別子となります。選択される名前は一般に、その企業が提供する製品やサービス、またはその企業のミッションや価値観を反映しています。また、この名前は他の企業と重複していないか、また州の規定に適合しているかを確認する必要があります。 - 事業の目的:

事業の目的は、企業が何をするために存在するのかを定義します。これは製品やサービスの提供、あるいは特定の社会的、環境的な目標の達成など、企業の具体的な行動を指導するものです。 - 登録事務所・登録代理人:

登録代理人は、企業と州政府や法的な通知との間の公式の連絡窓口となります。企業に対する訴訟などの法的な通知は、通常、登録代理人を通じて送付されます。登録代理人は通常、州内に法的な住所を持つ必要があります。 - 株式:

企業は通常、株式を発行して資本を調達します。株式の種類、発行可能な株式の最大数、各株式の価値(面額または無面額)、各株主の投票権や利益の分配、その他の権利や制限などは、株主の権利と企業の資本構造を決定します。 - 設立者またはディレクター:

設立者は会社を設立する人々を指し、ディレクターは会社の戦略的な方向性を決定する責任を持つ一群の人々を指します。彼らの名前と連絡先は公的記録として登録されます。 - 運営協定:

LLCの場合、所有者間の権利と責任、利益と損失の分配、会社の管理方法などを定める運営協定を作成します。これは企業が日々の業務をどのように運営するかを定義し、所有者間の紛争を解決する際の枠組みを提供します。 - 取締役の情報:

アメリカでの会社設立時、設立者は基本定款で初めての取締役を指名します。取締役は1名以上であることが多くの州で求められ、非居住の外国人も含まれます。取締役会の開催が会社設立の完了を意味します。取締役会の変更があっても、通常、それを基本定款の修正や州務長官への申請で反映させる必要はありません。最初の取締役の任期は第1回年次株主総会まで、または新しい取締役が選出され承認されるまでとされます。第1回年次株主総会では新しい取締役が直ちに選出され、その役職を即座に引き受けることが可能です。

これらの各項目は、設立する企業の種類や業界、または特定の法的要件によってはさらに複雑になる可能性があります。

具体的な手続きを開始する前に、法律やビジネスの専門家に相談することが重要です。

③申請手数料と基本定款を州に提出する

アメリカで会社を設立する際には、基本定款の提出と申請手数料の支払いが必要となります。

基本定款の提出

基本定款(Articles of IncorporationまたはCertificate of Formation)は、会社設立のために州に提出する法的文書です。

この文書には、会社の名前、事業目的、登録代理人、株式の種類と数、設立者やディレクターの名前など、会社の基本的な情報が含まれています。

これによって、企業の構造と運営に関する情報が公的に記録され、合法性が保証されます。

申請手数料の支払い

会社設立の申請には手数料が伴います。

この費用は州によって異なり、一部の州では事業規模や資本金によって手数料が変動することもあります。

申請手数料は州の会社登記オフィスが提供するサービスの運営費用として用いられます。

以上の手続きを経て、企業は公式に州に登録され、事業活動を開始することが許可されます。

これらの手続きは会社設立の法的要件であり、適切に行われないと企業の運営に影響を及ぼす可能性があります。

④株券・コーポレートシールを設定する

株券とコーポレートシールは、企業を正式に認識し、その法的地位を強化するための重要な要素です。

株券

株券は企業が発行する株式の所有権を表す証明書です。これには株主の名前、株式の数、発行日、会社の名前などが記載されています。株券を所有することは、企業の一部を所有し、企業の決定に影響を及ぼす権利を持つことを意味します。

株券の発行は企業の運営において重要な役割を果たします。これにより、株主はその所有する株式の証明を手に入れ、会社は株式の所有状況を追跡できます。

コーポレートシール

コーポレートシールまたは会社印は、企業の公式な署名として機能します。これは通常、企業の重要な文書や契約に押され、その文書が企業から正式に発行されたものであることを示します。

コーポレートシールは、企業の名前、設立年度、そして登録された州を含むことが一般的です。この印を用いることで、企業はその公式な存在と権限を示し、その行為が法的に拘束力を持つことを保証します。

以上のように、株券とコーポレートシールは、企業の法的存在と機能を保証し、強化するために重要な要素です。

⑤最初の取締役会を開催する

アメリカで会社を設立した後、最初の取締役会を開催することが一般的です。

この会議では、企業の設立に関連する重要な決定が行われ、企業の運営を正式に始めます。

最初の取締役会では以下のような事項を通常取り扱います。

- 基本定款の承認:

取締役は基本定款をレビューし、公式に承認します。 - 定款の採択:

定款(Bylaws)は企業の内部的な運営ルールを定めたものです。定款には会社の組織構造、取締役会の開催方法、株主総会の手続きなどが含まれています。 - 役員の選出:

取締役は社長、副社長、秘書、財務責任者などの役員を選出します。これらの役員は日々の運営と管理に責任を持ちます。 - 株式発行:

取締役は企業が発行する株式の数量と種類を決定します。また、株式の価格設定も行います。 - 銀行口座の設立:

取締役は会社の銀行口座を設立する権限を持ちます。 - その他の重要な決定:

その他にも、会社の会計年度の設定、重要な契約の承認、コーポレートシールの採用など、企業の運営に関する重要な決定が行われます。

最初の取締役会は、企業の方向性を決定し、法的な運営を始める重要なステップです。

そのため、取締役はこの会議において慎重な決定を下す必要があります。

アメリカでの不動産登記の方法

アメリカで不動産を登記するための基本的な手順は以下の通りです。

ただし、具体的な手続きは州や郡によって異なる可能性があるので、専門家に相談することが重要です。

国際ビジネスの税務関係が不安な方、日米両国の税務に精通した専門家に相談してみませんか?

⇨詳しくはこちら

1. 不動産購入契約の成立

まず、不動産を購入する意志が一致した場合、購入者と売主は契約を結びます。

契約には物件の詳細、価格、引渡し日等が明記されます。この段階では通常、購入者は手付金を支払います。

2. タイトルサーチと保険

契約成立後、購入者またはその代理人はタイトルサーチ(土地・建物の権利関係の調査)を行います。

この調査で過去の所有者や権利関係、リーン(担保権)、その他の問題が明らかになります。

また、このタイミングでタイトル保険を取得することが一般的です。

3. クロージング

タイトルサーチが終わったら、物件の所有権を移転するためのクロージング(決済)が行われます。

クロージングでは売主と購入者(またはその代理人)が集まり、最終的な文書の署名と金銭のやり取りが行われます。

4. 登記

クロージング後、新しい所有者またはその代理人は、新たに成立した所有権を地方の公証記録に登記します。

登記には通常、証書の作成、必要な書類の提出、手数料の支払い等が含まれます。

5. 確認

登記が終わったら、所有者は公証記録を確認して、所有権の移転が正確に記録されていることを確認します。

以上が基本的な手順ですが、具体的なプロセスは購入する物件、州や地方の法律、その他の要因によって異なります。

必ず専門家に相談することをお勧めします。

アメリカで登記する際のリスク

莫大な費用と労力

アメリカ現地の税務士を雇おうとすると、莫大な金銭と労力がかかります。

2023年現在、アメリカではインフレが進んでおり、現地人を雇うと、無駄な経費をかけてしまうことになります。

また、慣れないアメリカ文化の中で、英語でビジネスのやりとりする際に無駄な工数をかけてしまうことはしばしば。

日本の国際税務士にお願いすることで、上記の問題の解決はもちろん、日本での手続きとアメリカでの手続きをまとめて解決が可能です。

国際ビジネスの税務関係が不安な方、日米両国の税務に精通した専門家に相談してみませんか?

⇨詳しくはこちら

日本とアメリカでの税制の違い

日本とアメリカでは、税制が違います。

トレードタックス国際税務会計事務所にご相談いただくと、税制の違いによるリスクを回避させていただきます。

主な違い

| 違い | 日本 | アメリカ |

|---|---|---|

| 税率 | 所得税率もプログレッシブで、最低5%から最高45%の範囲です。これに加えて、住民税が課せられます。 | 連邦所得税率はプログレッシブで、所得が増えるにつれて税率も上がります。2023年時点で最低は10%、最高は37%です。これに加えて、州によっても所得税が課せられ、税率は州により異なります。 |

| 売上税・使用税 (日本でいう消費税みたいなもの) | 全国一律で消費税が課され、2023年時点で10%(一部品目にて8%)です。 | 各州の判断で設定され、一部の州では消費税が課されません。一方で課税される州でも税率は異なります。 |

| 法人税 | 法人税率は、地方税を含めて一般的には約30%です。 | 2023年時点で、連邦法人税率は21%です。28%への税率引き上げの案が出ています。また、州ごとの法人税も存在し、それらは州により異なります。 |

| 資産税 | 固定資産税があり、これは市町村レベルで課税されます。 | アメリカでは、不動産の所有者が不動産税を支払います。これは地方の税制によって管理されています。オンライン(インターネット)上で、税額・課税状況・所有者・評価額等が一般公開されている点が日本とは大きく異なります。多くの州で、取引時の売買価格も明示されます。また、免税点の金額(Exemption Threshold)はあるものの動産等の事業用資産(Business Property)にも課税がある州が多く、また州によっては在庫に対しても課税されることもあります。資産があるだけで州法人税や売上使用税など他の税金の引き金になるケースも起こり得ます(ネクサス)。 |

| 所得の源泉 | 国内源泉所得の範囲の決め方についてルールがあります。 https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2878.htm 居住者(国内企業も含む)が海外の源泉所得に対して海外で課税された場合、原則として、所得比例部分の海外所得税(企業の場合は法人税)は外国税額控除の適用対象になります。 | 所得の種類によってSource of income(所得の源泉地)を決めるルールが異なります。連邦税については下記をご覧下さい。事業上の所得については、ECI(Effectively Connected Income)という概念が重要です。 また、州税については、Market Approachという考え方の導入が進んでおり、対価の受領者(Payee)ではなく支払者(Payor)の存在する州がSource of income(所得の源泉地)になることもあり、注意が必要です。 尚、州税のレベルでは、まず外国税額控除(Foreign Tax Credit)が認められないことにご留意下さい。 https://www.irs.gov/individuals/international-taxpayers/nonresident-aliens-source-of-income |

| パススルー課税 | – | 日本とは異なり、アメリカでは、Partnership(パートナーシップ)などを通じた事業形態が多く見られます。LLC(Limited Liability Company)で法人課税を選択しなかった場合などもそうです(チェック・ザ・ボックス・ルール)が、場合によっては、Estate(遺産財団)、Trust(信託財団)についてもPass-Through Entity としてその事業体自体は非課税となり、その事業体を構成する構成員への直接課税になります。この場合、事業が日米に跨る際にそれぞれの国でどのような課税・税務申告が適切か、日米の税務当局自体すら混乱することも多く発生しています。日本の税務調査で国際課税担当官が米国のパートナーシップ課税の基本的な理解がないために誤った「更生の決定」が行われるのを見たことがあります。日本で納税した所得税について米国の税務申告で行う外国税額控除を取るためのフレ―ムワークがとても重要です。因みに、IRS(米国内国歳入庁)には、SMALL CASE COMPETENT AUTHORITY REQUESTSというミニ版相互協議(MAP<Mutual Agreement Procedure>)が存在し、日米の決定権限のある税務当局者同士で相互に話し合ってもらうための簡易的な手続きも用意されています。これは、取引調整金額が、Corporation(法人課税)/Partnership(パートナーシップ課)の場合は5百万米ドル以下、それ以外(個人所得税など)は1百万米ドル以下の場合などです。積極的な活用が望まれます。 |

これらは一部の違いであり、両国の税制は非常に複雑で、詳細には個々の税法や特定の状況による多くの例外や特例が含まれます。税務に関する具体的なアドバイスや計画を行う場合には、専門家に相談することを強く推奨します。

トレードタックス国際税務会計事務所にご相談いただくと、税制の違いによるリスクを回避し、日米タックスポジションの全体最適を実現させていただきます。

日米に跨る税金

日本とアメリカの両国に関連する税金について理解するためには、以下の基本的な概念を理解することが重要です。

「例えば、二重課税を知らないと、余計に課税されます。リスクを回避するために、登記前にトレードタックス国際税務会計事務所にご相談ください。」

二重課税防止

日本とアメリカは、両国に税金が課せられることを防ぐための二重課税防止条約を結んでいます。租税条約と呼ばれ、日米については、所得税・法人税だけでなく、相続税・贈与税についても適用があります。どちらの国で税金を支払うべきか、または両方の国で税金を支払う場合にはどのように調整を行うべきか等についてのルールが定められています。

居住地国課税と源泉地国課税

両国で税金が関与する場合、上記1の租税条約の適用が優先されますが、先ずはそれぞれの両国の税法が適用されます。このため、どちらの国に居住しているか、どの国で所得を得ているか、などの要素が重要となります。

税率

日本とアメリカでは税率が異なるため、両国での課税額が異なる可能性があります。また、税率が同じであっても、何がどれくらい税務上の収入・経費として計上するかなどについてもルールが異なるため、たとえ同じ税率であっても課税額が異なることがあります。

報告義務

アメリカでは、日本では考えられないくらいたくさんの報告義務があります。特に、アメリカ企業、アメリカ市民、永住者(グリーンカード保持者)、日本企業でもアメリカ子会社やアメリカ支店との取引などについて、細かい報告が必要な場合が多くあります。

FBARとFATCA

アメリカ市民や永住者は、米国外の金融資産(全合計で1万米相当以上)の報告義務もあります。FBAR (Report of Foreign Bank and Financial Accounts) とFATCA (Foreign Account Tax Compliance Act) の規定により、この報告は、アメリカの財務省IRS(米国内国歳入庁)ではなく、財務省外国金融犯罪ネットワーク局(FinCEN)に対してなされます。

具体的な状況や条件により、適用される税法や税率は異なります。

専門家から、各自の状況に最適なアドバイスを得ることが重要です。

二重課税・現地の税制リスクに留意しないでいると、余計に課税されたり、大きなリスクに直面することがあります。

リスクを回避し、合理的な節税を図るために、事前にトレードタックス国際税務会計事務所にご相談ください。

アメリカと日本で国際相続の税金が異なる

国際相続に関する税制度は複雑であり、特にアメリカと日本といった異なる税制度を持つ国々間での相続はより複雑になります。

ここでは、日本とアメリカにおける相続税の主な情報をご紹介します。

しかし、具体的な状況や相続資産の詳細により、どのように課税されるかは異なるため、具体的な相続プランを考える際には税務専門家に相談することが重要です。

遺産税(いわゆる相続税)の範囲

- アメリカ:

アメリカでは、被相続人であるアメリカ居住者(所得税上の概念とは異なります)に対して全世界の遺産に対する相続税が課せられます。一方で、非居住者に対してはアメリカ国内の資産が6万米ドル相当以上の場合は、遺産税(相続税)が課せられます。連邦遺産税における納税義務者ですが、日本とは逆です。日本では相続人が納税義務者ですが、アメリカでは亡くなってしまった被相続人が納税義務者になります。既に亡くなってしまった方がどうやって税務申告や納税を出来るんだという話になるのですが、亡くなった方の相続財産は遺産財団(Estate)を構成し、故人に代わり管理・運営を行う人を決め、この人に税関系を含め相続手続を進めてもらうという形を取ります。会社を清算する時に管財人をたててその方を中心に清算手続きを進めるのと似たイメージです。管財人みたいな方が連邦遺産税上は Executor と言われ、通常はアメリカの弁護士などが務めることが多いです。相続における課税財産の範囲ですが、被相続人の国籍、居住状態、相続財産の種類などによって決まってきます。よくあるケースとして、被相続人が、これまでずっと日本に住んでいて、日本国籍をお持ちで、その後もアメリカに移住する気もないような方の場合、日米相続税条約による基礎控除額も大きく、税務申告は必要でも最終的には税金がかからないことが多いです。 - 日本:

日本では、被相続人である居住者に対して全世界の遺産に対する相続税が課せられます(無制限納税義務者、下記のマトリクスをご参照)。また、被相続人が外国籍で非居住者の場合は、原則として制限納税義務者になります(同様に下記マトリクスをご参照)。

相続税の免除額

- アメリカ:

アメリカでは、2023年現在、一人当たり1,292万ドル(連邦法)までの遺産に対しては相続税が免除されます。但し、2026年からこの控除額について大幅な引き下げが予定されています。500万米ドル+2018年以降のインフレ調整額、になってしまいます。従って、2026年の控除額は680万米になるとことが予定されています。 - 日本:

日本では、基本的には3000万円+600万円×法定相続人数の金額が相続税の基礎控除となります。

二重課税防止協定

日本とアメリカは二重課税防止協定を結んでおり、一部の状況下で同一の遺産に対して両国で相続税が課税されることを防ぐ措置が取られています。

日米で異なる相続に関する制度・法律の取扱い(例)

①プロベート

プロベートとは、一言で言うと、裁判所が関与して進めていく一連の相続手続きのことをいいます。

アメリカで大きな問題点となっているひとつで、遺言書の有効性確認、相続人や公告を含む債権・債務関係の確定、相続に関わる税金や費用の支払、残余財産の分配などを、全ての相続手続きを裁判所の管理下で進めます。

そのため、大変、手間と時間が必要で、長い場合は3年近く費やす場合もあります。

この面倒なプロベートを回避する方法として、財産共有のほかに、1.銀行口座・証券口座・不動産などの受取人指定、2.生前信託(Living Trust)の設定、3.アメリカに存在する相続財産の小額化、4.相続財産の個人でなく日本法人による保有、などがあります。

また、プロベートの手続きを簡素化して軽減するスムーズな方法として、州法に則った遺言書の作成などが挙げられます。

例えば財産共有の場合、「ジョイント・テナンシー」は、日本には無い制度で、2人以上の個人が、不動産を所有する形態で、各所有者はそれぞれ所有権を等分に持ちます。

アメリカで不動産の共有/合有という概念を考える場合、州によって内容は異なりますが、一般的にジョイント・テナンシーを含み5つのパターンがあり、このうち3つについてはプロベートの回避が可能です。一口に共有/合有と言っても生存者受取権(Right of Survivorship)が着いているかどうかが重要でそれによってプロベートの手続きが必要かどうかに関わってきます。

Joint Tenancy には生存者受取権が付与されており、生存者が存在する限りプロベートを回避出来ます。Joint Tenancy の場合、その効力は遺言や生前信託(Living Trust)よりも強く、他の合有者以外の第三者に遺すという遺言は無効であり、アメリカにおける不動産の複数の方による所有形態として多く利用されています。余談になりますが、Joint Tenancy のみならず CA 州で有名な Community Property など米国の独特な共有/合有形態は夫婦間の離婚訴訟でも問題になったりします。

また、「ジョイント・アカウント」とは共有名義の預金口座のことでアメリカでは一般的な口座の保有形態の一種になります。

複数の名義人が一つの預金口座を維持・管理する仕組みで、プロベート回避策としても有効です。

新規開設のみならず、単独名義(Single Account、Individual Account)からの変更も手続き上可能です。

因みに、銀行預金口座の場合、単独名義であっても受取人を事前に銀行に通知しておく受取人指定を行うことで相続の時にプロべートを回避するという簡便で安価(通常は無料)な方法も存在します。POD(Payable-on-Death) Accounts と呼ばれ、口座所有者が生前に自由にお金を使ったり、別の受取人を指名したり、口座の解約も出来ます。同じく州法に基づき、株や債券などの証券口座における受取人指定はTOD(Transfer-on-Death) Registration と言われ、不動産の場合はTOD(Transfer-on-Death) Deed と呼ばれたりします。

最後に日本の遺言書ですが、英文に翻訳しても、アメリカの州法に基づく遺言書としての要件を満たしていないことが多く、また遺産分割協議書もその取り決めが州法の規定に則していないとみなされ、分配が妨げられる場合があります。

例えば、米国の贈与税の納税義務者は日本と異なり受贈者ではなく贈与する側にかかるので、遺産の権利を他の相続人に譲って自分は何も受け取らないのに贈与税の申告・納税だけが必要になったりする可能性もあります。

②相続放棄

日本では、All or nothing で、a.全ての財産を相続する(通常承継)、b.全く何も相続しない(放棄)、c.債務の弁済義務がない範囲だけ相続する(限定承認)、の3種類しか選択肢がありませんが、アメリカでは連邦税法上の手続に則っていれば、特定の財産だけを相続したり、放棄したりすることが可能です(Qualified Disclaimer)。

もちろん、州レベルでは様々な法律が存在しますので、そちらの法律にも準拠する必要があります。

こうした制度の違いについて、日本の国税庁は全く理解が進んでおらず、弊社のお客様が米国で放棄した財産まで日本で相続税を課されたことがあります。

この時は、当方が国税庁の上部組織にアメリカの法律(連邦及び州)について翻訳した資料に基づき説明を行った結果、更生の請求をして多額の税金を取り戻しました。

これらは主要な要素であり、実際の税務計画ではさまざまな詳細が考慮されるべきです。

税務や法務の専門家に相談し、最適な戦略を検討することをお勧めします。

税務調査・相互協議等を含め、税制が違うことによるリスク・全体最適について事前にご相談いただいたら、リスクを回避し、税務ポジションの全体最適にすることができます。

日本とアメリカで税務申告の期限が違う

日本とアメリカの法人税の申告と提出については、手続きが異なります。

まずは、それぞれの基本的な流れについて説明します。

アメリカの法人税申告

アメリカでは、企業が法人税を提出する際に、IRS(Internal Revenue Service、内国歳入庁)に税務申告書(Form 1120 Series)を提出します。

法人税の申告期限は、通常は決算期末月から3.5ヶ月後(6月決算の場合は2.5ヶ月後)、アメリカにPE(税務上の恒久施設)が無い場合は5.5ヶ月後(6月決算の場合は2.5ヶ月後)になります。

申告期限については6ヶ月間の延長申請が可能ですが、納期限は変更できません。

因みに、500米ドル以上の納税債務がある年度は翌年度より予定納税する必要が生じます(決算期末月から3.5ヶ月後,5.5ヶ月後,8.5ヶ月後,11.5ヶ月後の4会に分けて4分の1ずつ納税)。

日本の法人税申告

日本では、法人税の申告は国税庁へ提出されます。

通常、法人税の申告書は、事業年度終了後2ヶ月以内に提出する必要があります(例えば、事業年度が1月1日から12月31日の場合、翌年の2月末日までに提出する必要があります)。

ただし、事前に申請を行うことで、この期限を1ヶ月延長することも可能です。

従って、日本法人が米国で支払った税金を日本の法人税税務申告書上で外国税額控除を適用する場合、翌年になってから翌年度の申告書上で取り戻します(外国税額控除の枠取りは、当該年度の申告書上で行っておく必要があります)。

例えば、日本とアメリカで税務申告・予定納税などの期限が違うことで、追徴課税・ペナルティ・延滞利息等の可能性があります。

アメリカの税務のみ知っている会計士に相談をしても、日本の税務申告について詳しくは知りません。

日本とアメリカの税務を知っているトレードタックス国際税務会計事務所にご相談ください。

アメリカで登記をする際は、日本の国際税務士に頼もう

アメリカでビジネスを始めようとしている時、アメリカ現地の人を雇うか、日本の国際税務士を雇うか迷っている人も多いのではないでしょうか?

結論、日本で国際税務士を雇うことをお勧めします。

ここでは、日本で国際税務士を雇うのがおすすめな理由をご説明します。

国際ビジネスの税務関係が不安な方、日米両国の税務に精通した専門家に相談してみませんか?

⇨詳しくはこちら

アメリカのインフレ(日本の約5倍の料金)

2023年現在、アメリカのインフレが悪化しており、アメリカの物価は日本の5倍とも言われています。

もちろん物価に限らず、人を雇う際にもそれは適応されます。

税務士やパートナーを雇う際、5倍もの費用を背負う必要はあるでしょうか?

日本の国際税務士を活用することで費用が格段に抑えられます。

文化の違いや言語のトラブル

日本人がアメリカの現地で税務士を雇う際、文化的な違いや言語の違いから、以下のようなトラブルが生じやすくなってしまいます。

1. コミュニケーションスタイル:アメリカ人は一般的に直接的で開放的なコミュニケーションスタイルを持っています。しかし、日本人はしばしば間接的なコミュニケーションを好みます。この違いが誤解を生む可能性があり、誤った税務情報を伝達する可能性があります。

2. 期待の管理:アメリカではビジネスは比較的カジュアルであり、一対一の会議で意思決定が行われることがよくあります。これに対し、日本ではよりフォーマルなアプローチが好まれ、全体的な合意形成の過程を重視します。この違いが期待の不一致を生む可能性があります。

3. 会計と税務の違い:アメリカの税法と日本の税法は大きく異なります。これらの違いを完全に理解していない場合、不適切な税務処理を行う可能性があります。

4. 言語の違い:税務に関連する用語や業界用語の理解が不十分な場合、重要な情報の誤解や誤訳を引き起こす可能性があります。これは税務処理の誤りを生む可能性があります。

5. サービスの品質と期待値:アメリカの税務士が提供するサービスの範囲や品質は、日本で期待されるものと異なる場合があります。この違いがクライアントと税務士との間で不満を生む可能性があります。

これらの問題を避けるためには、事前に十分なリサーチと準備が必要です。特に税務の専門家を探す場合は、相手の専門知識と経験、コミュニケーション能力、信頼性などを確認することが重要です。また、可能であれば、通訳や翻訳者を利用することで、言語の壁を克服することも可能です。

私たちならアメリカと日本の税務処理をワンストップアメリカで会社を登記を検討する際、日本の国際税務士を雇うことで金銭が抑えられることはもちろん、日本とアメリカでの国際税務をワンストップでサポートできます。

アメリカ現地の人を雇う際、日本の税務士も別で雇う必要があり、2倍の時間とコストがかかってしまいます。私たちに任せていただくことで、ワンストップでサポートすることができます。

また、日本でも国際税務を担当できる税務士はほとんどいません。

私たちを見つけ出せたことはラッキーかもしれませんね。ぜひ1度相談にお越しください。お待ちしております。

他社との費用&実行スピード比較

弊社にワンストップでご依頼いただくメリット

- 責任があいまいにならず、日々の会計入力から全体を管理可能。

- 見落としがちな点にも早めに気づくことができ、日米税務を含んだ全体最適が可能。

- 管理がスムーズでコスト面でもメリット大。

- 管理面でチェック機能が働き、ベンダーへの過剰な支払い、契約書のレビュー、円滑な交渉・折衝、誤謬発生の防止、などの効果が見込める。

- 日米ともに異議申し立て(Appeal)も辞さない覚悟・責任感のある専門家のサポートが日米相互協議や日米税務調査などのいざという時にとても重要。

国際ビジネスの税務関係が不安な方、日米両国の税務に精通した専門家に相談してみませんか?

⇨詳しくはこちら

他社との比較イメージ

| 形態 | コスト (千円) | |||

|---|---|---|---|---|

| 管理業務外注 (業務別派遣<紹介>) +中小米国会計事務所と契約 | 現地社員雇用 +中小米国会計事務所と契約 | 現地社員雇用 +米国現地で大手会計事務所(ビッグ4)と契約 | 弊社でワンストップ (ご希望があれば、日本の税務処理も提携事務所でスムーズにカバーすることも可能) | |

| 会計経理業務 | 10,000 | 8,000 | 9,000 | 8,000 |

| 総務・保険・ 管理業務全般 | 5,000 | 3,000 | 3,000 | |

| 税務申告 | 1,000 | <外注> | 1,000 | 2,000 |

| 税務・法務・ 現地アドバイス等の コンプライアンス全般 | 3,000 | <外注> | 3,000 | 6,000 |

| 合計 | 19,000 | 15,000 | 20,000 | 8,000 |

| 業務に管する 実行時間 | 社内の事業・取引等について精通しているとは限らず、使い勝手は千差万別。会計業務等と税務申告が別の担当者であり、円滑性に齟齬をきたすことが多い。丸投げとはいかず、社内で必要書類の作成に1週間以上かかることも多い。 | 日本から現地スタッフを管理するのは至難の技で、社内スタッフとしての管理人材や専門家を雇うと割高になり、現地会計事務所との連携も円滑に行うことが出来ない。現地スタッフでは税務申告まで含めた管理業務は完結出来ないが、税務申告だけしか責任を持てない会計事務所の守備範囲も曖昧になる。ルーティン以外の管理業務全般 | 全ての社内情報の取り纏めを自社で行う(例:会計事務書からの「質問票」の記入は全て自ら行う)時間が場合によっては1ヶ月程度も必要。 | 日本国内に管理統括窓口があり、で時差を気にせず、本社が現地の状況を把握。日本語で具に現地の状況を理解できる。日米でワンストップ・一気通貫の管理が可能で、連携がスムーズに行われ、余分な工数が一切発生しない。 |

※取引内容や依頼する業務範囲によって大きく事情は異なりますが、前提「米国現地で経理スタッフの社員を採用」の一般的な目安になります。

あなたはどこの州で登記する?

アメリカの法人は日本と違って、州や連邦によって法人税が変わってきます。

それぞれの税金を把握しなければ、適切なビジネスができなくなってしまいます。

またセールスタックスも関連してきますので、そちらも説明します。

国際ビジネスの税務関係が不安な方、日米両国の税務に精通した専門家に相談してみませんか?

⇨詳しくはこちら

連邦法人税

アメリカと日本の個人所得税にはいくつかの共通点と違いがあります。

まず、両国とも課税年度は1年間で、1月1日から12月31日までです。

また、どちらの国も収入全体(例えば、給料や自営業からの収入)に対して税金を課す「総合課税方式」を採用しています。

しかし、その税率は収入の多さに応じて上がる「累進課税」で、その具体的な税率は夫婦の申告方法によって異なる点がアメリカの特徴です。

さらに、アメリカでは年末調整という仕組みはありません。

全ての人が毎年4月15日まで(延長申請をした場合は10月15日まで)に税金の申告を行う必要があります。

日本では国の税金である所得税と、地方の税金である住民税がありますが、アメリカでは州税や市税が地方税として存在します。

さらに、アメリカで働く人は「社会保障番号」(SSN)というものを取得します。

これは税金を納めたり、社会保障を受けるときに使う特別な番号です。

ただし、働くためのビザがない人はこの番号を取得できず、その代わりに「納税者番号」(ITIN)を取得します。

LビザやEビザという特定のビザを持つ日本人やその配偶者もこの社会保障番号を取得できます。

内国法人

内国法人は、アメリカで組織され、経営されている企業を指します。

これらの企業は、アメリカ国内外で得た所得全体に対して課税されます。

外国法人

一方、外国法人は、アメリカ国外で組織され、経営されている企業を指します。

外国法人がアメリカで事業を行う場合、そのアメリカでの事業所得に対してのみアメリカの法人税が課されます。

外国法人のアメリカでの事業所得は、通常、アメリカに「恒久的な事業所」(Permanent Establishment)があるときに生じます。

さらに、外国法人に対する非事業所得(FDAP所得、Fixed, Determinable, Annual, or Periodical Income)は、一般的には源泉地国で課税され、アメリカでは30%(税条約により低減される場合があります)の税率が適用されます。

非事業所得には、利息、配当、ロイヤルティ、レンタル料などが含まれます。

| 州 | 所得税率(%) |

|---|---|

| アラバマ | 6.5 |

| アラスカ | 0 – 9.4 |

| アリゾナ | 6 |

| アーカンソー | 1.0 – 6.5 |

| カリフォルニア | 8.84 |

| コロラド | 4.63 |

| コネチカット | 7.5 |

| デラウェア | 8.7 |

| コロンビア特別区 | 9.4 |

| フロリダ | 5.5 |

| ジョージア | 6 |

| ハワイ | 4.4 – 6.4 |

| アイダホ | 7.4 |

| イリノイ | 7.75 |

| インディアナ | 7 |

| アイオワ | 6.0 – 12.0 |

| カンザス | 4 |

| ケンタッキー | 4.0 – 6.0 |

| ルイジアナ | 4.0 – 8.0 |

| メイン | 3.5 – 8.93 |

| メリーランド | 8.25 |

| マサチューセッツ | 8 |

| ミシガン | 6 |

| ミネソタ | 9.8 |

| ミシシッピー | 3.0 – 5.0 |

| ミズーリ | 6.25 |

| モンタナ | 6.75 |

| ネブラスカ | 5.58 – 7.81 |

| ネバダ | なし |

| ニューハンプシャー | 8.5 |

| ニュージャージー | 9 |

| ニューメキシコ | 4.8 – 7.6 |

| ニューヨーク | 7.1 |

| ノースカロライナ | 5 |

| ノースダコタ | 1.48 – 4.53 |

| オハイオ | 5.1 – 8.5 |

| オクラホマ | 6 |

| オレゴン | 6.6 – 7.6 |

| ペンシルベニア | 9.99 |

| ロードアイランド | 7 |

| サウスカロライナ | 5 |

| サウスダコタ | なし |

| テネシー | 6.5 |

| テキサス | 1%(適格卸売会社・小売会社は0.5%) |

| ユタ | 5 |

| バーモント | 6.0 – 8.5 |

| バージニア | 6 |

| ワシントン | なし |

| ウェストバージニア | 6.5 |

| ウィスコンシン | 7.9 |

| ワイオミング | なし |

セールスタックス(売上税)

アメリカのセールスタックス(販売税)は、商品やサービスの売上に対して課される消費税の一種です。

これは一部の国々で採用されている付加価値税(VAT)とは異なり、売上に対して直接課されます。

ここでは、アメリカのセールスタックスについての基本的な情報をご紹介します。

州と地方税

アメリカのセールスタックスは、州と地方(郡や市)の両方によって課せられます。各州は自己のセールスタックス率を設定し、多くの場合、地方政府も追加の税金を課すことができます。したがって、具体的な税率は場所によって異なります。

課税対象と非課税対象

セールスタックスの対象となる商品やサービスは州によって異なります。一部の州では食品や衣料品を非課税としています。また、一部の州では特定の日や期間を指定してセールスタックスを免除する「セールスタックスホリデー」を設けています。

オンライン販売

かつては、州外の企業がオンラインで商品を販売する場合、その企業が物理的に存在しない州でのセールスタックスを徴収する必要はありませんでした。しかし、2018年の最高裁判所の決定(South Dakota v. Wayfair, Inc.)により、州外のオンライン販売に対するセールスタックスの徴収が許可されるようになりました。

税率

セールスタックスの税率は、州と地方政府によって異なります。2021年時点で、最も低い州では0%(オレゴン州、モンタナ州、デラウェア州、ニューハンプシャー州、アラスカ州)、最も高い州では7.25%(カリフォルニア州)の税率が設定されています。ただし、地方税が追加されることにより、実際の税率はこれらの数字よりも高くなることがあります。

アメリカの税制は複雑で、州ごとに異なるため、具体的な税金の計算や税務については専門家に相談することをおすすめします。

その他の税金

個人所得税と自営業税

アメリカでは、居住者と非居住者で異なる税率が適用されます。

また、ビザの種類によっても税務上の地位が変わることがあります。

売上税と消費税

アメリカの各州で商品を購入する際には売上税がかかります。

また、特定の商品には消費税が課されることがあります。

固定資産税

アメリカの固定資産税は不動産に対して課されますが、動産や無形資産に対して課される場合もあります。

賃貸所得税

不動産を貸すことで得た収入には、連邦および州の賃貸所得税が適用されます。

移転価格税制

親子会社間の取引に対して課されることがあります。

雇用関係税

アメリカでは、従業員の給与に対して支払う税金として、社会保障税や失業保険税などがあります。

アメリカではさまざまな減税措置が存在します。

所得の金額、家族の構成、長期的なキャピタルゲイン、パススルー事業の所得などに基づいて減税が可能です。

また、各州ではさらなる減税措置があります。

世界の法人税ランキング

企業を海外進出しようとする際、どこの国で出すかは非常に重要です。

しっかりと世界の法人税を理解して、取り組むようにしましょう。

私たちは、海外進出に伴って、税務サポートなどを行なっております。

ぜひご相談ください。

国際ビジネスの税務関係が不安な方、日米両国の税務に精通した専門家に相談してみませんか?

⇨詳しくはこちら

法人税ランキング表

| 順位 | 国 | パーセンテージ |

|---|---|---|

| 1位 | コロンビア | 35% |

| 2位 | ポルトガル | 31.5% |

| 3位 | オーストラリア | 30% |

| 4位 | コスタリカ | 30% |

| 5位 | メキシコ | 30% |

| 6位 | ドイツ | 29.83% |

| 7位 | 日本 | 29.74% |

| 8位 | ニュージーランド | 28% |

| 9位 | イタリア | 27.81% |

| 10位 | 韓国 | 27.5% |

| 11位 | カナダ | 26.21% |

| 12位 | フランス | 25.83% |

| 13位 | アメリカ | 25.81% |

| 14位 | オランダ | 25.8% |

| 15位 | ベルギー | 25% |

| 16位 | スペイン | 25% |

| 17位 | オーストラリア | 25% |

※2021年1月現在

https://www.oecd.org/

Q&A

アメリカの法人税や登記に関して、一般的によく探されるQ&Aは以下のようなものがあります。

-

法人税の申告期限はいつですか?

-

アメリカでは通常、法人税の申告は税年度の終了後3ヶ月以内に行う必要があります。

ただし、この期限は変わる可能性があるため、具体的な日付についてはIRS(Internal Revenue Service)のウェブサイトなどで最新の情報を確認することをお勧めします。

-

どのような業種であれば税制上の特典が受けられますか?

-

業種によっては、特定の税制上の優遇措置や補助金が受けられることがあります。

具体的な情報は各州の経済開発局のウェブサイトなどで確認することができます。

-

法人登記の手続きはどのように行いますか?

-

一般的に、法人を設立するには州の事務局(Secretary of State’s office)に登記を行う必要があります。

手続きの詳細は州により異なるため、具体的な手続きは各州の事務局のウェブサイトで確認することをお勧めします。

-

法人税の納税義務はどのように決まりますか?

-

法人税の納税義務は、法人がアメリカ国内で得た所得に基づいています。

ただし、国際事業を行っている企業の場合や特定の業種に関しては、そのルールが異なることがあります。

-

法人の税務署に対する義務とは何ですか?

-

法人は、収入、控除、クレジット、その他の情報を年次報告書に記入し、それを税務署に提出する義務があります。

また、必要に応じて、四半期ごとの予定納税を行う必要があります。

専門家に相談してみませんか?

国際ビジネスの税務はとても複雑。結局は、専門家にまるごとお任せするのがおすすめです。

日米両方の税務に精通した専門家が多数在籍している「トレードタックス国際税務・会計事務所」にぜひご相談ください。

御社の国際ビジネスに対して、きめ細やかにサポートさせて頂きます。

弊社代表プロフィール

トレードタックス国際税務会計事務所

米国公認会計士 USCPA

千田 昌明 (ちだ まさあき)

保有資格等

| 保有資格等 | 資格の発行元/ ライセンス番号等 | 説明 |

|---|---|---|

| 米国公認会計士 USCPA) | ワシントン州/26857、 デラウェア州/CA-0014381 | アメリカ(米国)税務だけでなく、監査・会計・金融・法務的なことまでも幅広い業務範囲のプロ資格。但し、ライセンスは州単位で発行される。 |

| 米国税理士 (EA, Enrolled Agent) | IRS<米国内国歳入庁>/ 00083339-EA | 米国連邦税の当局であるIRS(米国内国歳入庁)や全米各州税務当局に提出する税務申告書へ署名するだけでなく、顧客に代わって税務代理を行う資格。アメリカ(米国)南北戦争(Civil war)で戦争被害を受けた家財一式などの連邦政府に対する賠償請求(クレーム)の代理を行う資格が発祥と言われ、IRSからの「子飼い」として特別な関係を有する。上記のUSCPAと異なり、州単位ではなく全米にわたる資格で、ライセンス料・更新料等を直接IRSへ納めるが、税務に特化した資格でUSCPAに比べ業務範囲が狭く、監査報告書(Audit report)へのサインなどは出来ない。 |

| CAA (Certifying Acceptance Agent) | IRS<米国内国歳入庁> | IRSから米国納税者番号を取得する際に顧客がパスポート原本をIRSへ郵送しなくても済むよう、本人確認の認証業務が行えるだけでなく、IRSとホットラインで繋がっており、システム上で納税者番号の発行された段階で番号を認知することが可能。IRS担当官との人間関係も重要な要素に。 |

| 輸入食品 衛生管理者 | 公益社団法人日本輸入食品安全推進協会/ 第182016号 | 食品衛生法第27条の規定に基づく食品等輸入届出書に輸入食品衛生管理者の登録番号を記入及び届出等の業務が可能 |

| AIBA認定 貿易アドバイザー | 一般社団法人貿易アドバイザー協会 | 協会の試験合格者で、かつ会員に対し、貿易に関するコンプライアンス業務が任される |

| グローバルCFO (最高財務責任者) | 日本CFO協会 | 世界の基準に合わせた透明性を確保する財務管理力を強化し、財務戦略を経営戦略に取りこみ企業活動をマネジメントすることが可能 |

| JUSCPA 西日本部会長 | 在日米国公認会計士団体 | 日本における米国公認会計士で構成される非営利団体の中で、勉強会等を定期的に提案・実施し、講師・司会を務め、ライセンスを維持するために必要なCPE(継続専門教育)単位を発行 |

| IFRS Certificate | ICAEW <英国勅許会計士協会 | 世界100以上のIFRS適用国を中心に知名度が高く、注目されている国際資格で、グローバルな会計基準であるIFRSを扱えることの証明ができる資格 |

| 通関士有資格者 | 財務省(税関) | 通関士は貿易に関する唯一の国家資格 通関業者へ就職すると通関士としての登録が可能 |

| 神戸市海外 ビジネスセンター・ アドバイザー | 神戸市海外ビジネスセンター (神戸市経済観光局経済政策課) | 地元中小企業の海外ビジネスをアドバイザーとして支援(拠点進出、業務提携、委託生産等) |

| 平成27年度 経済産業省委託事業 EPAアドバイザー | 経済産業省 | EPA(経済連携協定)は、特定の国や地域同士での貿易や投資を促進するため、①「輸出入にかかる関税」を撤廃・削減する。②「サービス業を行う際の規制」を緩和・撤廃する。③「投資環境の整備」を行う。④ビジネス環境の整備を協議する、条例で、そのアドバイザー業務を担当 |

| 平成26年度 中小機構国際化 支援アドバイザー (米国担当) | 独立行政法人 中小企業基盤整備機構(中小機構) | 中小企業者の海外事業展開を支援するため、海外展開に係る相談、海外展開の計画の実現に向けたハンズオン支援として、アメリカ(米国)を担当 |

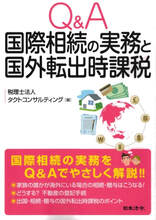

著書

| 改訂版 Q & A 国際相続の実務と国外転出時課税(共著) | 日本法令 | 丸善 丸の内本店 ビジネス書ランキング 1位の待望の続編 | 第9章「各国の相続税制」の執筆を担当。 |

|---|---|---|---|

| Q & A 国際相続の実務と国外転出時課税(共著) | 日本法令 | 丸善 丸の内本店 ビジネス書ランキング 1位 (集計期間:2019年7月11日~7月17日) | 第9章「各国の相続税制」の執筆を担当。 |

執筆

| 経理情報 | 中央経済社 | 1973年の創刊以来、一貫して経理・税務・金融・証券・法務に関するタイムリーなニュースおよび解説記事を直接読者へ届ける実務専門誌 | 「東南アジア子会社管理で見落としがちな基礎知識~タイの事例を参考に」を執筆/ 2015年 |

|---|---|---|---|

| JCAジャーナル | 日本商事 仲裁協会 | 訴訟・仲裁・調停に関する問題に精通した研究者・弁護士等によって執筆する「国際商事紛争の予防と解決」の総合専門誌 | 「税関のグローバルコンプライアンス~米・タイ・日を事例に」を執筆/ 2015年 |

| バンコク週報 | バンコク週報 グループ | 創刊45年となる東南アジア初となる週刊日本語新聞 | 「タイ通関ABC」を連載/ 2012年~2013年 |

| ジェトロ Webページ | 独立行政法人 日本貿易振興機構 (ジェトロ) | 貿易の拡大及び経済協力の促進に寄与することを目的とした独立行政法人で、ウェブページにおいても様々な情報を発信している | 「ジェトロ国別Q&A」を担当。 |

| 日本経済新聞 | 株式会社 日本経済新聞社 | もはや説明不要の誰もが知る創刊明治9年の新聞 | 法務欄等執筆 |

業務内容

弊社の業務を一言で申し上げますと、アメリカ(米国)拠点で行うべき管理業務(経理・税務・総務)すべてを、日本で、お客様の日本本社と連携しながら、一括して請け負うアウトソーシングサービスです。

アメリカの税務対策を日本から

もし、現地アメリカで管理業務のための社員を採用すると、日本と異なり、事務職であっても非常にコストが高くなります。

その上、会計事務所・法律事務所等とは異なり、スタッフは十分な専門能力を備えているとは限りません。

加えて、昨今のアメリカにおけるインフレ(物価上昇)率が毎月前年比8%を超えており(これまでも年率4〜5%程度の物価上昇は見られましたが)、こうした異常な情勢が、物価高騰・人件費上昇に更なる拍車をかけています。

そのため、能力・コストの両面から考えて、サービスの質が高くコストパフォーマンスの良いアウトソーシング(外注)先を見つけ、活用することが、現地をマネジメントする上で重要なコアコンピテンスといえます。

野球のプレーに例えて言うなら、日本本社が「投手」として、ベンダーを含めた米国現地である「一塁走者」の“進塁”(本社にとっての暴走)を制御するため、いかに有効で効率的に牽制球を投げられるかということです。

日本から海外拠点をうまくコントロールできるのか?-そうお考えかもしれません。

しかし、アメリカではリモートによる税務調査等が一般的になり、地理的な障害はなくなりつつあるだけでなく、管理部門のサポート部隊が日本にいて時差の問題も解消するなどの長所が見直されてきています。

日本・アメリカ両国の税務に精通した専門家が対応

アメリカの税制にはアップデートなどの変更が頻繁にあり、変化に応じた目まぐるしい対応が求められます。

ましてや、日本ではあまり考えにくいですが、アメリカの税務当局からの情報にはしばしば間違いも散見されるため、むしろ専門家に任せることは必須といえます。

その点、弊社にアウトソーシングしていただくことで、現地での高騰する人件費、専門家サービス(米国の会計事務所・法律事務所等)へのコストが不要になります。

何より最大のメリットといえるのが、アメリカの会計事務所を通じて日本語でサービスを受ける場合と異なり、日本本社から直接、現地アメリカの経営のハンドリングができる点です。

例えば、「日米租税条約(US-Japan Tax Treaty)」「日米社会保障協定(US-Japan Totalization Agreement)」などを適切に活用して、両国でどういう手続を行うのがベストなのか、「外国税額控除(Foreign Tax Credit)」をどうやって得るのが適切なのかなど、日米を跨ぐ税務対策は、専門性が高く簡単ではありません。

弊社には日本とアメリカ両方の事情に精通した専門家が多数在籍しています。そのため日本本社と連携しながら微に入り細に入りフォローアップを行うことができ、管理業務の効率化・コンプライアンスの向上など目に見えた効果を体感できます。

その結果、アメリカにおける管理力の向上と、本業への経営資源の集中も可能になります。

弊社の業務領域

アメリカ現地拠点の事務や会計業務をワンストップ(まとめて一元管理)

アメリカ現地の支払いの適正性・最適化・経費管理等を日本から行います。

日本と違い、アメリカ現地のベンダーにはいい加減な請求書作成・間違いなども散見されます。

そのため、契約書等支払証憑のチェックを含め、日本本社からもきっちり管理・把握する必要があります。

それらの業務を弊社に一括して委託(丸投げ)することが可能。

弊社が、ワンストップ体制で、経営陣の方々に代わってアメリカ拠点の状況に目を光らせ、リアルタイムでご報告致します。

アメリカ会計基準(US-GAAP)による会計記帳

日本にも「弥生会計」「勘定奉行」などの会計記帳のソフトがありますが、アメリカでもっともよく使われているのは「QuickBooks(オンライン版もしくはデスクトップ版)」です。

弊社でもこのソフトを導入しております。弊社のスタッフが、日本にいながらアメリカの会計基準に即して、このソフトを使い入力・チェックを行います。

例えば、経理以外の方などが現地で入力されたい場合でも、データのやり取りを行ったうえで、弊社で月次決算・報告を行います。

このソフトの特徴は仕訳等の会計知識がなくても簡単に入力できることですが、反対に仕訳入力中心の日本の会計ソフトと異なり、馴れていない方には誤入力の発見などのチェックが難しかったりします。

弊社の経験豊かな専門スタッフに任せるのが得策です。

日本・アメリカに跨る税務コンプライアンス対応(二重課税/税額控除)

「日本とアメリカの両国で、同じ所得(収入)に対して税金を支払う二重課税(2重課税)をどうやって排除するか」の方法・パターンは、状況によって様々です。

日本で払った税金をアメリカで控除するのか、それともその逆の処理をするのか。

日本・アメリカに跨る適切な税務対応には、両国の税法・制度等に対する理解が欠かせません。

アメリカ税制改正への対応

アメリカの税法は「細則主義(Rules-based)」で、日本と比べ数限りないルールが多く存在し、それも頻繁に変わるのが特徴です。

御存知の通り、大統領が変わっただけで税制も大きく変わったりします。

IRS(米国内国歳入庁)への適切な対応

委任状(Form 2848等)で専門家に税務代理を行い、IRS(米国内国歳入庁)との折衝・交渉を顧客の立場・心情に立って、異議申立(Administrative Appeal)も厭わず、「正義の味方」となって守ってくれる真の専門家を探すべきです。