日米管理業務を、ワンストップ(一括で依頼)で

「アメリカの会計業務」も、最適化できます!

著者プロフィール

トレードタックス国際税務会計事務所

米国公認会計士 USCPA

千田 昌明 (ちだ まさあき)

主な保有資格

- 通関士有資格者

- 米国公認会計士 USCPA (ワシントン州ライセンス番号26857)

- 米国公認会計士 USCPA (デラウェア州ライセンス番号CA-0014381)

- 米国税理士 (ライセンス番号 83339) <IRS(米国内国歳入庁)認定>

- Certifying Acceptance Agent (CAA) <同上> 等

日米の違いを軽く見ていると、

- 契約内容と異なることになっている状況に陥っているケース

- 納税漏れが発生し、延滞税を毎回支払っているといったケース

が発覚することも少なくありません。

また全体最適の税務ポジションを達成できず、無駄なコストなどを回避できていない可能性も。

日米税務に精通した専門家にワンストップ(一括)で依頼することで、何が起きても責任が明確になり、効率的な対応が可能になります。

更にコスト削減やコンプライアンスの向上など、目に見えた効果を体感できます。

Check!

言語も制度も異なる業務だからこそ、全体最適が実現できるワンストップ(まとめて)対応を!

日米税務に精通した専門家にお任せするのがおすすめ。

専門家に相談してみませんか?

国際ビジネスの税務はとても複雑。結局は、専門家にまるごとお任せするのがおすすめです。

日米両方の税務に精通した専門家が多数在籍している「トレードタックス国際税務・会計事務所」にぜひご相談ください。

御社の国際ビジネスに対して、きめ細やかにサポートさせて頂きます。

資産活用もご相談頂けます

TVCMでおなじみの

OPEN HOUSE(オープンハウス)に執筆

「資産活用」という攻めも、代表の千田国際会計士のコラムです。

・ 年収2,000万円の方の税対策は不動産投資が良い?

・ 年収3,000万円の方の税金対策なら不動産投資!3つの理由や注意点

・ サラリーマンの不動産投資と税金の注意点|税金シミュレーションも

アメリカ(米国)法人の管理業務をワンストップで(まとめて)依頼!

弊社にお任せ頂く7つのメリット

Trade Tax 国際税務・会計事務所・株式会社トレードタックスウエストジャパンには、日本とアメリカ両方の事情に精通した専門家が多数在籍しています。

アメリカ(米国)拠点で行うべき管理業務(経理・税務・総務)を、日本で、お客様の日本本社と連携しながら、一括して請け負うことができます。

お客様の国際ビジネスに対して、コスト削減だけでなく管理業務の効率化・コンプライアンスの向上等、様々な面のサポートが可能です。

ぜひご相談ください。

国際ビジネスの税務関係が不安な方、日米両国の税務に精通した専門家に相談してみませんか?

⇨詳しくはこちら

① 専門性の高いきめ細かなサービスを

「日本標準」で提供

お客様企業と同じ日本国内でオペレーションを行っているため、アメリカ(米国)との時差を気にせず、業務を遂行・管理できます。

また、専門性の高いサービスを日本法人ならではのきめ細かな意識で提供可能です。

日本と異なり、アメリカ(米国)では、税務当局との打ち合わせもビデオ会議の運用が多く始まっています。

時差の問題は残るものの、距離の問題は解消されてきており、日本からのフォローも十分出来る環境が出来上がってきています。

裁判所の判決までもがリモートで行われているケースもあるほどで、税務調査もリモートが中心になる時代も近いと思われます。当局よりもお客様と時差がないことのメリットが大きくなっており、日本からしっかりアメリカ(米国)の納税者(Taxpayer)をお守りすることが出来る時代になっています。

② 日米両国の取引・税務に精通した人材で全体最適を可能に

日本の税務だけに精通した専門家、アメリカ(米国)の税務だけに精通した専門家は多数存在します。

しかし、日米両方の税務に精通していて、全体を見渡して交通整理出来る人材は非常に限られています。

税法・言葉の違いだけでなく、制度そのものの違い等も大きく影響し、アメリカ(米国)での取引が正しく反映されていない日本の税務申告書となるケース、またその逆もこれまで多く見てきました。

たまたま「ずっと日米両国で税務調査が入らないから」という状況を期待するだけでは、根本的な解決になりません。

日本の税務大学校(国税庁の研修所)で国際税務の講師をさせて頂いたことがありますが、そこで習うのは一般論だけです。

実務上は、日本で国税調査官のアメリカ(米国)関連取引・税制等の誤認識による更正の決定(追徴課税についての決定通知)も起こっています(例:パートナーシップ課税、寄附金認定課税等)。

「泣き寝入り」で終わらせないためにも、日ごろから備えておく必要があります。

例えば、米国で弁護士などを使われた経験のある方ならお分かりになるかと存じますが、コストが高いにもかかわらず日本基準で考えると品質の低さに驚かれるケースがよくあるかと存じます。

時間チャージ制によってサービス料金だけが嵩んでしまい、なかなか期待通りの成果があげられません。

「郷に入りては郷に従え」ですが、それだけ海外で外部専門家を活用するのに皆様が苦労されており、思った効果を得られずにいるのが現状です。

弊社には日米両方の税務に精通した専門家が多数在籍しており、全体最適の税務ポジションの確立を可能にします。

③ 縦割り組織等による社内調整などの無駄を排した効率的なソリューション

ビッグ4等の日米を網羅する大手会計事務所と比較して、弊社はセクショナリズムがありません。

大きな組織で起こりがちな事態として、各々の専門分野が細分化してしまい、「木を見て森を見ず」という状態が続いてしまうということがあります。

多分野の専門家と緊密なパートナーシップ関係を維持しており、日米の税務・事業に精通した専門家が一元管理の窓口を務めるので、連係がスムーズです。

日米両方の税務・制度・社会を理解する責任者が効率的に統率するのを妨げられないよう、全体を理解する統率者が全体をリードできます。

④ 変更の多いアメリカ税法も専門家が日々情報をアップデートし適切に対応

アメリカ(米国)のオペレーションで外部の専門家を上手く活用することは簡単なことではありません。

弊社では、頻繁に変更が繰り返される税法に対して専門家として日々情報のアップデートを行い、疑問があれば税法の条文作成者に直接確認するパイプラインを確立しています。

例えば、IRS(米国内国歳入庁)は、税法の作成・立案等を担うChief Counsel などと呼ばれる方を雇用しています(税法専門の米国弁護士が多い)。

彼らはIRC(Internal Revenue Code:内国歳入庁規則)についてのProposed regulation やFinal regulation等の執筆を担当しており、税法の条文毎に誰が担当しているかの連絡先電話番号・名前を記載して広くPublic opinionを求めています。

例えば小生のような外国人が下手な英語で意見を述べてもとてもOpen mindに話を聞いてくれ 、コールバックをくれることまであります。

彼らの真摯な態度には頭が下がりますが、それに甘えて、弊社では顧客から問合せ等でアメリカ(米国)税法に関する解釈に迷いが生じた際にはよく彼らに連絡を取り確認しています。

ほんの一例を挙げます。

Form 5472 (国際税務関連の報告様式)と呼ばれる税務申告書の指図書(Instruction)の内容が 税法の最終版(Final regulation)と矛盾があったので質問した際には、先方が平謝りで素直に間違いを認め、その後数か月内にInstruction を改訂することを約束してくれました。

ちなみに、Form W-8BEN(-E)という日米租税条約による恩恵で使う様式のInstruction についても同様の経験があります。

ただし案件によっては、分からないと善意(in a good faith)に解釈してくれ、などの曖昧な回答しかもらえない時ももちろんあります。

余談になりますが、日本の財務省の税法作成担当のお役人さんが訳の分からない外国人からの質問電話にどう対応するかを考えると彼我の差に驚かざるを得ません。政府当局とやり取りが必要な税理士のような資格の性質を考えるとアメリカ(米国)の税理士資格があって本当に有難いと思っています。

また、税務調査が入る確率を下げる申告書の作成や税務調査が入った時の対応等については大きな差が出てきます。例えば基本取引の契約書も確認しないような事務所が多いことに最近気が付きました。

弊社では、アメリカ(米国)において顧客の為にあえて不服(異議)申立(=Administrative appeals)までしても払った税金を取り返そうとする立場を貫いておりますが、他の事務所ではこういう対応は珍しいということにも最近になって気が付きました。

また、税務調査等税務当局のかゆいところに手が届く精緻な資料・情報を事前に準備し、税務申告書作成の段階で提出・説明等を施しておくことで税務調査が入る確率が格段に下がり、還付手続などがスムーズに行われるケースが多く見られます。

納税者(Taxpayer)の立場に寄り添い、税務当局に立ち向かう準備をきめ細かく行うのが弊社の特徴です。

⑤ 税務・会計だけでなく、事業経験に裏付けされた実務対応・マインドセット

一般的に、税務・会計の専門家の傾向として、折衝・交渉等の事業遂行上に不可欠な営業センス、資質が欠けていることも珍しくありません。

弊社では、長年の事業経験(営業、経営、米国税務当局との交渉による追徴課税の取り消しや還付など)に裏打ちされたサポートを行っています。

経費の管理にとどまらず、英文契約書のチェック、経費支払についての不審点の追求・支払期限の管理、ベンダー等との交渉、資産税や公共料金の監視…など、お客様企業の視点に立って、すべてを洗い直します。

⑥ 日本で唯一ビッグ4と同じCCH系システムを運用

アメリカ(米国)税務電子申告等で使うソフトウェアについても、ビッグ4と同じCCH系の「Axcess」 (クラウドベース)を使用している、日本で唯一の事務所になります。

電子申告における税務当局からの信頼や税務調査率の低減などにも影響があるものと思われます。

⑦ コストメリット

現地で専門家を雇用または外注すると、コストは非常に大きくなります。

弊社にワンストップで(まとめて)ご依頼いただくことで、時間も、コスト削減を実現できます。

また、固定費(Fixed cost)を変動費(Variable cost)に変えることに貢献します。

結果として損益分岐点(Break-Even point)の低減につながり、経営の安定性に大きく寄与します。

Check!

弊社には日米両方の税務に精通した専門家が多数在籍しており、

ワンストップでご依頼いただくことで、多くのメリットがあります。ぜひご相談ください。

専門家に相談してみませんか?

国際ビジネスの税務はとても複雑。結局は、専門家にまるごとお任せするのがおすすめです。

日米両方の税務に精通した専門家が多数在籍している「トレードタックス国際税務・会計事務所」にぜひご相談ください。

御社の国際ビジネスに対して、きめ細やかにサポートさせて頂きます。

ワンストップ対応の

コストメリットについて

コスト削減の例

現地アメリカ(米国)にて社内に専門性の高い正社員を雇用しようとすると、相当な高給が必要になることはもちろん、日米の賃金格差・福利厚生費較差・物価上昇率の違いなどにより、コストはより大きくなります。

アメリカ(米国)での2020年の事務管理(Administrative) の最低年収は$58,500(ニューヨーク市) $54,080(カリフォルニア州、従業員数25人以下の場合<従業員26人以上は$58,240>)です。

また、アメリカ(米国)では福利厚生上社員の健康保険料は会社負担であることが多いですが、単身世帯・それ以外共に保険料の上昇率毎年5~10%になっています。

ご存知の通り、世界的なインフレ傾向の中でもアメリカ(米国)での物価上昇・人件費上昇は著しく、昨今のドル高円安傾向とあいまって大きなコスト上昇の要因になっています。

アメリカ(米国)のようなビジネスチャンスの多い国で米ドルベースの売上・収入をあげていくことは企業にとっては重要な事業課題ですが、それに伴うコストのコントロールは、アメリカ(米国)ではなく、なるべく日本で行うことが重要になっています。

国際ビジネスの税務関係が不安な方、日米両国の税務に精通した専門家に相談してみませんか?

⇨詳しくはこちら

概算コスト比較(外注、現地社員を雇用、弊社ワンストップを比較した一例)

※アメリカ(米国)の現地法人(中小規模)に税務を外注した場合

| 形態 | 外注 (業務別) | 現地 社員雇用 | 弊社で ワンストップ | 弊社へ依頼した場合の メリット | 外注(業務別)/ 現地社員雇用 | |

| 業務 | 会計経理業務 | 10,000千円 | 8,000千円 | 8,000千円 | 責任があいまいにならず、日々の会計入力から全体を管理。見落としがちな点にも早めに気づくことができ、日米税務を含んだ全体最適が可能。さらに管理がスムーズでコスト面でもメリット大。管理面でチェック機能が働き、ベンダーへの過剰な支払い、契約書のレビュー、円滑な交渉・折衝、誤謬発生の防止、などの効果が見込める。 | 責任があいまいになり、外注や現地社員では解決にまで至らず、結局、別途スキルの高いまとめ役が必要。 |

| 総務・保険・ 管理業務全般 | 5,000千円 | 3,000千円 | ||||

| 税務申告 | 1,000千円 | <外注> 1,000千円 | 日本だけの税務に詳しい専門家や米国の税務(国内)だけに詳しいプロは多いが、日米両国の税制に通じ、米国のグローバル税制を深く理解している国際税務の専門家は少ない。各々の国の税理士へ依頼しても、対応できず、トラブルに。国際税務・法務に対応可能なまとめ役が必要。 | |||

| 税務・法務・現地アドバイス等のコンプライアンス全般 | 3,000千円 | <外注> 3,000千円 | ||||

| 合計 | 19,000千円 | 15,000千円 ※ | 8,000千円 |

※<注意>現地採用社員は定期的昇給が必須のため、人件費は毎年アップします。

専門家に相談してみませんか?

国際ビジネスの税務はとても複雑。結局は、専門家にまるごとお任せするのがおすすめです。

日米両方の税務に精通した専門家が多数在籍している「トレードタックス国際税務・会計事務所」にぜひご相談ください。

御社の国際ビジネスに対して、きめ細やかにサポートさせて頂きます。

弊社代表プロフィール

トレードタックス国際税務会計事務所

米国公認会計士 USCPA

千田 昌明 (ちだ まさあき)

保有資格等

| 保有資格等 | 資格の発行元/ ライセンス番号等 | 説明 |

|---|---|---|

| 米国公認会計士 USCPA) | ワシントン州/26857、 デラウェア州/CA-0014381 | アメリカ(米国)税務だけでなく、監査・会計・金融・法務的なことまでも幅広い業務範囲のプロ資格。但し、ライセンスは州単位で発行される。 |

| 米国税理士 (EA, Enrolled Agent) | IRS<米国内国歳入庁>/ 00083339-EA | 米国連邦税の当局であるIRS(米国内国歳入庁)や全米各州税務当局に提出する税務申告書へ署名するだけでなく、顧客に代わって税務代理を行う資格。アメリカ(米国)南北戦争(Civil war)で戦争被害を受けた家財一式などの連邦政府に対する賠償請求(クレーム)の代理を行う資格が発祥と言われ、IRSからの「子飼い」として特別な関係を有する。上記のUSCPAと異なり、州単位ではなく全米にわたる資格で、ライセンス料・更新料等を直接IRSへ納めるが、税務に特化した資格でUSCPAに比べ業務範囲が狭く、監査報告書(Audit report)へのサインなどは出来ない。 |

| CAA (Certifying Acceptance Agent) | IRS<米国内国歳入庁> | IRSから米国納税者番号を取得する際に顧客がパスポート原本をIRSへ郵送しなくても済むよう、本人確認の認証業務が行えるだけでなく、IRSとホットラインで繋がっており、システム上で納税者番号の発行された段階で番号を認知することが可能。IRS担当官との人間関係も重要な要素に。 |

| 輸入食品 衛生管理者 | 公益社団法人日本輸入食品安全推進協会/ 第182016号 | 食品衛生法第27条の規定に基づく食品等輸入届出書に輸入食品衛生管理者の登録番号を記入及び届出等の業務が可能 |

| AIBA認定 貿易アドバイザー | 一般社団法人貿易アドバイザー協会 | 協会の試験合格者で、かつ会員に対し、貿易に関するコンプライアンス業務が任される |

| グローバルCFO (最高財務責任者) | 日本CFO協会 | 世界の基準に合わせた透明性を確保する財務管理力を強化し、財務戦略を経営戦略に取りこみ企業活動をマネジメントすることが可能 |

| JUSCPA 西日本部会長 | 在日米国公認会計士団体 | 日本における米国公認会計士で構成される非営利団体の中で、勉強会等を定期的に提案・実施し、講師・司会を務め、ライセンスを維持するために必要なCPE(継続専門教育)単位を発行 |

| IFRS Certificate | ICAEW <英国勅許会計士協会 | 世界100以上のIFRS適用国を中心に知名度が高く、注目されている国際資格で、グローバルな会計基準であるIFRSを扱えることの証明ができる資格 |

| 通関士有資格者 | 財務省(税関) | 通関士は貿易に関する唯一の国家資格 通関業者へ就職すると通関士としての登録が可能 |

| 神戸市海外 ビジネスセンター・ アドバイザー | 神戸市海外ビジネスセンター (神戸市経済観光局経済政策課) | 地元中小企業の海外ビジネスをアドバイザーとして支援(拠点進出、業務提携、委託生産等) |

| 平成27年度 経済産業省委託事業 EPAアドバイザー | 経済産業省 | EPA(経済連携協定)は、特定の国や地域同士での貿易や投資を促進するため、①「輸出入にかかる関税」を撤廃・削減する。②「サービス業を行う際の規制」を緩和・撤廃する。③「投資環境の整備」を行う。④ビジネス環境の整備を協議する、条例で、そのアドバイザー業務を担当 |

| 平成26年度 中小機構国際化 支援アドバイザー (米国担当) | 独立行政法人 中小企業基盤整備機構(中小機構) | 中小企業者の海外事業展開を支援するため、海外展開に係る相談、海外展開の計画の実現に向けたハンズオン支援として、アメリカ(米国)を担当 |

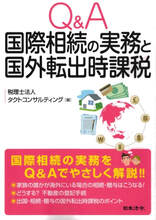

著書

| 改訂版 Q & A 国際相続の実務と国外転出時課税(共著) | 日本法令 | 丸善 丸の内本店 ビジネス書ランキング 1位の待望の続編 | 第9章「各国の相続税制」の執筆を担当。 |

|---|---|---|---|

| Q & A 国際相続の実務と国外転出時課税(共著) | 日本法令 | 丸善 丸の内本店 ビジネス書ランキング 1位 (集計期間:2019年7月11日~7月17日) | 第9章「各国の相続税制」の執筆を担当。 |

執筆

| 経理情報 | 中央経済社 | 1973年の創刊以来、一貫して経理・税務・金融・証券・法務に関するタイムリーなニュースおよび解説記事を直接読者へ届ける実務専門誌 | 「東南アジア子会社管理で見落としがちな基礎知識~タイの事例を参考に」を執筆/ 2015年 |

|---|---|---|---|

| JCAジャーナル | 日本商事 仲裁協会 | 訴訟・仲裁・調停に関する問題に精通した研究者・弁護士等によって執筆する「国際商事紛争の予防と解決」の総合専門誌 | 「税関のグローバルコンプライアンス~米・タイ・日を事例に」を執筆/ 2015年 |

| バンコク週報 | バンコク週報 グループ | 創刊45年となる東南アジア初となる週刊日本語新聞 | 「タイ通関ABC」を連載/ 2012年~2013年 |

| ジェトロ Webページ | 独立行政法人 日本貿易振興機構 (ジェトロ) | 貿易の拡大及び経済協力の促進に寄与することを目的とした独立行政法人で、ウェブページにおいても様々な情報を発信している | 「ジェトロ国別Q&A」を担当。 |

| 日本経済新聞 | 株式会社 日本経済新聞社 | もはや説明不要の誰もが知る創刊明治9年の新聞 | 法務欄等執筆 |

業務内容

弊社の業務を一言で申し上げますと、アメリカ(米国)拠点で行うべき管理業務(経理・税務・総務)すべてを、日本で、お客様の日本本社と連携しながら、一括して請け負うアウトソーシングサービスです。

アメリカの税務対策を日本から

もし、現地アメリカで管理業務のための社員を採用すると、日本と異なり、事務職であっても非常にコストが高くなります。

その上、会計事務所・法律事務所等とは異なり、スタッフは十分な専門能力を備えているとは限りません。

加えて、昨今のアメリカにおけるインフレ(物価上昇)率が毎月前年比8%を超えており(これまでも年率4〜5%程度の物価上昇は見られましたが)、こうした異常な情勢が、物価高騰・人件費上昇に更なる拍車をかけています。

そのため、能力・コストの両面から考えて、サービスの質が高くコストパフォーマンスの良いアウトソーシング(外注)先を見つけ、活用することが、現地をマネジメントする上で重要なコアコンピテンスといえます。

野球のプレーに例えて言うなら、日本本社が「投手」として、ベンダーを含めた米国現地である「一塁走者」の“進塁”(本社にとっての暴走)を制御するため、いかに有効で効率的に牽制球を投げられるかということです。

日本から海外拠点をうまくコントロールできるのか?-そうお考えかもしれません。

しかし、アメリカではリモートによる税務調査等が一般的になり、地理的な障害はなくなりつつあるだけでなく、管理部門のサポート部隊が日本にいて時差の問題も解消するなどの長所が見直されてきています。

日本・アメリカ両国の税務に精通した専門家が対応

アメリカの税制にはアップデートなどの変更が頻繁にあり、変化に応じた目まぐるしい対応が求められます。

ましてや、日本ではあまり考えにくいですが、アメリカの税務当局からの情報にはしばしば間違いも散見されるため、むしろ専門家に任せることは必須といえます。

その点、弊社にアウトソーシングしていただくことで、現地での高騰する人件費、専門家サービス(米国の会計事務所・法律事務所等)へのコストが不要になります。

何より最大のメリットといえるのが、アメリカの会計事務所を通じて日本語でサービスを受ける場合と異なり、日本本社から直接、現地アメリカの経営のハンドリングができる点です。

例えば、「日米租税条約(US-Japan Tax Treaty)」「日米社会保障協定(US-Japan Totalization Agreement)」などを適切に活用して、両国でどういう手続を行うのがベストなのか、「外国税額控除(Foreign Tax Credit)」をどうやって得るのが適切なのかなど、日米を跨ぐ税務対策は、専門性が高く簡単ではありません。

弊社には日本とアメリカ両方の事情に精通した専門家が多数在籍しています。そのため日本本社と連携しながら微に入り細に入りフォローアップを行うことができ、管理業務の効率化・コンプライアンスの向上など目に見えた効果を体感できます。

その結果、アメリカにおける管理力の向上と、本業への経営資源の集中も可能になります。

弊社の業務領域

アメリカ現地拠点の事務や会計業務をワンストップ(まとめて一元管理)

アメリカ現地の支払いの適正性・最適化・経費管理等を日本から行います。

日本と違い、アメリカ現地のベンダーにはいい加減な請求書作成・間違いなども散見されます。

そのため、契約書等支払証憑のチェックを含め、日本本社からもきっちり管理・把握する必要があります。

それらの業務を弊社に一括して委託(丸投げ)することが可能。

弊社が、ワンストップ体制で、経営陣の方々に代わってアメリカ拠点の状況に目を光らせ、リアルタイムでご報告致します。

アメリカ会計基準(US-GAAP)による会計記帳

日本にも「弥生会計」「勘定奉行」などの会計記帳のソフトがありますが、アメリカでもっともよく使われているのは「QuickBooks(オンライン版もしくはデスクトップ版)」です。

弊社でもこのソフトを導入しております。弊社のスタッフが、日本にいながらアメリカの会計基準に即して、このソフトを使い入力・チェックを行います。

例えば、経理以外の方などが現地で入力されたい場合でも、データのやり取りを行ったうえで、弊社で月次決算・報告を行います。

このソフトの特徴は仕訳等の会計知識がなくても簡単に入力できることですが、反対に仕訳入力中心の日本の会計ソフトと異なり、馴れていない方には誤入力の発見などのチェックが難しかったりします。

弊社の経験豊かな専門スタッフに任せるのが得策です。

日本・アメリカに跨る税務コンプライアンス対応(二重課税/税額控除)

「日本とアメリカの両国で、同じ所得(収入)に対して税金を支払う二重課税(2重課税)をどうやって排除するか」の方法・パターンは、状況によって様々です。

日本で払った税金をアメリカで控除するのか、それともその逆の処理をするのか。

日本・アメリカに跨る適切な税務対応には、両国の税法・制度等に対する理解が欠かせません。

アメリカ税制改正への対応

アメリカの税法は「細則主義(Rules-based)」で、日本と比べ数限りないルールが多く存在し、それも頻繁に変わるのが特徴です。

御存知の通り、大統領が変わっただけで税制も大きく変わったりします。

IRS(米国内国歳入庁)への適切な対応

委任状(Form 2848等)で専門家に税務代理を行い、IRS(米国内国歳入庁)との折衝・交渉を顧客の立場・心情に立って、異議申立(Administrative Appeal)も厭わず、「正義の味方」となって守ってくれる真の専門家を探すべきです。